一、口腔市场格局-连锁口腔机构竞相生长

1、 非公立口腔医疗机构数量多,增速快,占据市场主导地位

自2007年国家首次发布鼓励社会办医的政策开始,社会资本逐步渗透医疗服务行业,兴办医院。期间,非公立口腔医疗机构数量飞速增加,到2020年天眼查存续数据显示,口腔医疗机构已超过7万家,且近年来增速维持在20%以上。目前,口腔医院类别中,非公占比可达73%以上,考虑诊所多为社会资本筹办,估算非公口腔机构占比将超90%,成为市场的口腔医疗服务提供方。

2、 口腔医疗机构逐步连锁化经营,且不断呈区域化扩张

口腔医疗机构多以单体形式存在,连锁医疗机构占比较少。相比,连锁医疗机构的品牌影响力、获客能力、耗材采购议价能力、人才队伍建设能力等都具备优势,单体医疗机构也正逐步顺应市场,走向连锁化道路。其中,包括集团化多品牌管理模式,以及单一品牌连锁管理模式。

纵观口腔医疗市场,近5年来新的连琐口腔机构层出不穷,而已有口腔也在扩张其布局。在门店规模上,口腔医疗机构分为公立医院口腔科、口腔医院、口腔门诊部、口腔诊所,其中以诊所为多;在机构分布上,呈区域化扩张,机构集中布局在一个或者几个城市,仅少部分企业如泰康拜博、瑞尔齿科等呈全国分布;在区域的选择上,连锁机构的选址从一二线城市,逐步渗透到三四线城市,但由于目前市场上的机构的目标客户多为中高端客户,所以布局仍集中在一二线城市,少部分机构,如通策医疗,正在逐步下沉市场。

3、 案例:通策医疗——以“区域总院+分院”模式不断扩张

通策医疗自2007年正式更名,成为国内口腔医疗服务的第一股。通策医疗将浙江省作为据点,以“区域总院+分院”模式不断拓展省内外业务。省内,2018年底开启”蒲公英计划“进一步渗透浙江省市场,目前浙江省内的营业收入仍然占比90%以上;省外,联合体外基金形式,发展北京、广州等地的“区域总院”,待成熟后逐步发展区域分院,仍在区域内集中扩张。伴随通策医疗的连锁扩张模式,近年来公司发展迅速,2015-2019年营业收入复合增速达20%,配合其优异的经营模式,公司发展确定性强。

二、聚焦口腔医疗市场的原因—外部环境及行业因素益于口腔机构生长

近年来,外部环境吸引新口腔医疗机构进入市场,连锁口腔数量也在不断增加。

1、 宏观环境利好口腔医疗发展

人口上,伴随老龄化人口比例不断攀升,老年人牙周健康及留存牙问题亟待解决;同时,儿童的口腔龋齿问题愈发严重,2005-2015年5岁和12岁儿童的龋齿率由66%和28.9%上升到71.9%和38.5%。口腔的患病人口不断增加,市场潜力扩增;经济上,18年人均卫生费用增加到4236.98元/年,5年复合增长率为12.7%,居民对于口腔健康的关注度以及消费能力提升;政策上,国家发布《健康口腔行动方案(2019—2025年)》以及多项促进社会办医的政策,积极引导社会办口腔医疗机构参与口腔疾病防治工作。技术上,口内扫描、CBCT的设备引入,给口腔部分诊疗项目带来了技术革新。多因素作用,给予口腔医疗较好的生存空间。

2、 口腔医疗服务需求扩增,供给不充分,催生社会办医

从需求侧看,国内的口腔市场规模在不断扩容。人口和社会因素,国民对于口腔健康的需求和消费能力上涨,口腔的患病率增加,原本沉默的口腔市场在逐步打开。目前,民营口腔的渗透率较低,市场仍存较大潜能。

从供给侧看,口腔医疗服务由公立和民营两方提供。公立口腔机构的机构数量少,可服务的人群有限,且多以综合医院的口腔科形式存在,尽管诊疗范围广泛,但口腔科在综合医院只作为小专科,诊疗的设备、人员、环境的配置较为简单,排队患者较多,服务体验较差,患者的需求无法满足。相反,民营医疗机构的诊疗环境较为独立,设备资源选择空间较大。诊疗项目上,公立医院提供的服务具备较强疾病属性,而民营医疗机构提供的服务呈现消费属性,如正畸、种植等。通过与公立机构形成差异化竞争,弥补公立口腔资源的不足。

3、 口腔机构门槛较低,利润高,吸引社会资本布局

口腔医疗机构相比于其他专科医院,筹建的门槛较低,消费属性高,社会资本看好。口腔疾病多为单系统疾病,疾病牵连的服务需求较为单一,对其他临床科室的依赖程度小,可以诊所的形式存在,极大程度省却了自身的建设成本;尽管口腔诊疗是劳动密集型专科,但在普通治疗上面的人才要求较低,仅在部分特殊治疗方面人才抢占问题较为严重。

同时,非公立口腔医院多选择正畸、种植等非医保范围的诊疗项目,可自主定价,项目收费标准高,利润空间较医保范围内项目大。目前,通策医疗、可恩口腔、小白兔口腔等上市公司的毛利率可达40%-60%,高利润吸引资本进入口腔赛道。

三、连锁口腔医疗机构强化连锁能力,待绚烂绽放

尽管口腔的进入者仍在增加,但连锁口腔医疗市场却变得保守。机构方,连锁口腔医疗机构的扩张速度在近两年有所放缓,开始追求精细化管理,强化盈利能力。资本方,在二级市场,2015-2018年多家口腔连锁机构成功登陆新三板,但其中部分仅上市1-2年就逐步退市;在一级市场,2017-2018年口腔医疗服务的投资较为集中,近两年也有所退热。

市场情绪下调,连锁机构逐步思考如何在众多机构中脱引而出,强化自身的连锁核心能力建设,不断突破人才队伍、品牌建设、营销手段、连锁机构管理、成本管控等方面的挑战。现有机构如何构建连锁能力,如何在扩增门店的同时加强盈利和机构运营能力,如何让机构维持绽放,对此亿欧将在《2020年非公连锁医疗机构报告》中将进一步探讨。

了解更多社会办医信息,请关注2020年10月9日亿欧将在成都中国西部国际博览城举办的“2020年天府健谈——2020 CHS 第五届中国大健康产业升级峰会”,亿欧将以“分布式创新·重构健康生态”为主题,邀请社会办医的经验人士共同探讨创新之道,并发布《2020年非公连锁研究报告》,届时期待您的参与!

来源:

1、《2019 中国卫生健康统计年鉴》

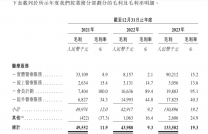

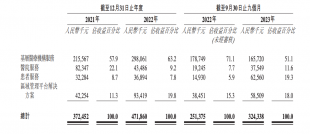

2、通策医疗股份有限公司2015-2019年年度报告

3、2017年《第四次全国口腔健康流行病学调查报告》

4、国家卫建委网站

5、亿欧数据

作者: 林红 来源:亿欧