今年以来,健康险行业看似风平浪静,其实已经发生了好多事情。

先是中央对“多层次医疗保障体系”的表述;紧接着是健康险公司披露年报,超半数已实现盈利,终结了健康险保费越高亏损越多的境况;再次是长期护理保险制度试点城市从原先的15个扩展至29个;新近又是《重大疾病保险的疾病定义使用规范》发生了修订,新增了部分病种,放宽了部分定义条目赔付条件。

悄然之中,从宏观到微观,健康险的发展趋势有了比较大的变化,最明显的一个变化是现有的细分险种结构出现了新方向:未来不再是重疾险独领风骚,长护险和医疗险也会齐头并进。特别是医疗险,因为其最接近于医疗保障的属性,将成为未来增长潜力最大的一个险种。

不过,行业目前所面临的痛点和瓶颈也是非常明显的,现有的运营能力难以匹配上行业接近30%的增速,医疗行业和健康险行业两大领域之间存在着似乎不可逾越又难以言说的瓶颈和隔阂,健康险一直无法打通医疗和医保的核心数据。这种隔阂和断裂何时会被政策或科技打通还难有定数。

动脉网通过对行业多位行业人士的采访,力图去记录下行业正在发生的重大变化及其背后的因缘和逻辑。

我们相信,愿意去跟随这些变化的人,才能够抓住时代的机遇,才能把握个人的命运。

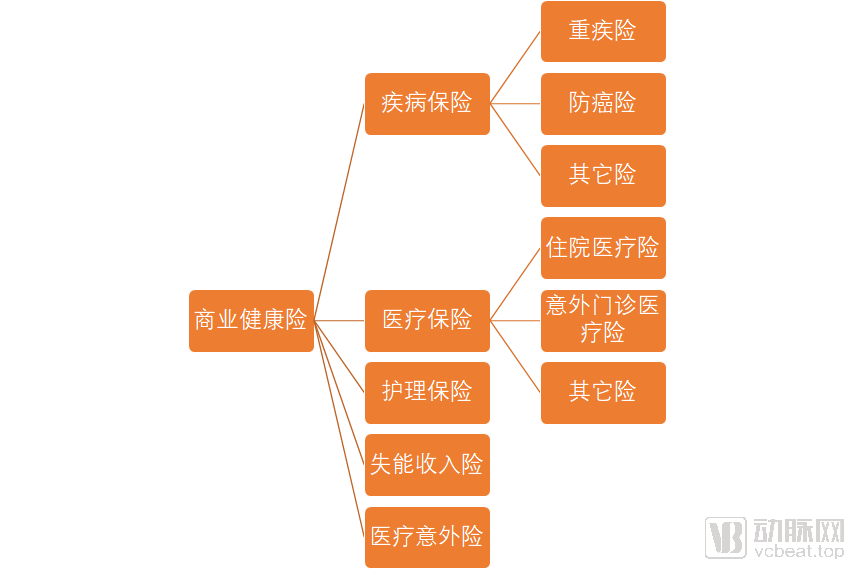

细分险种门类及结构

(注:图中的二级分类,根据不同分类依据可分为不同险种,本文根据叙事的需要将其分为如上门类)

自2019年底的“健康保险新规”颁布以来后,商业健康险共分为五大险种,新规后新增的险种门类为医疗意外险。

据中国银保监会披露的数据,在2019年的7066亿元的原保费收入中,疾病险和医疗险占据了绝大部分的份额,护理险和失能险两项合计才到1%的份额,医疗意外险为新险种占据的份额可忽略不计。

特别要值得一提的是,疾病险中的重疾险和医疗险中的百万医疗险各自分别占据了其所在险种门类中的绝大多数份额。

最近5年,健康险年复合增长率约为30%。据银保监会统计数据显示,今年一季度,健康险业务实现原保费收入2641亿元,同比增长21.6%。按此数据预测,健康险市场将在今年达到万亿规模。

在一个如此高速增长的市场中,健康险却看似存在着一个较为畸形的险种结构,即重疾险和百万医疗险近乎代表了中国商业健康险的所有。形成此畸形结构有历史、社会、体制等多种因素,在此就不展开讨论。我们应该望向的是未来,即健康险在朝着什么样的方向发展,每一个细分险种有何机遇与挑战。