2013年,一个新锐体外诊断品牌悄然崛起。

当年H7N9禽流感疫情爆发,硕世生物研发的H7N9禽流感检测试剂盒,在全国26个省市自治区覆盖使用,一时名声大噪;次年西非埃博拉疫情爆发,供往非洲的援助物资中,也出现其埃博拉病毒核酸检测试剂盒的身影。

两次突发公共卫生事件中的关键性露脸,为硕世生物在公共卫生服务市场打下了良好的基础。在12月5日科创板IPO当天,硕世生物的股价较发行价上涨17.32%,更显示出资本市场对其的看好。

一匹从传染病检测试剂发家的“黑马”

2010年成立的硕世生物,脱胎于江苏泰州医药高新区。这个被誉为“中国医药城”的宝地,坐落于长三角经济区,集聚海内外1000多家医药企业,硕世生物正是其中一员。

创立之初,硕世生物主要为地级市疾控中心提供检测试剂产品,也是源于上述两次疫情的援助,硕世生物跃身成为国内疾病预防控制核酸类检测产品的主要供应商。

如今,硕世生物已经拿下全国各省区300多家地级市疾控中心和2000多家临床客户,开发出400多个传染病诊断试剂产品。

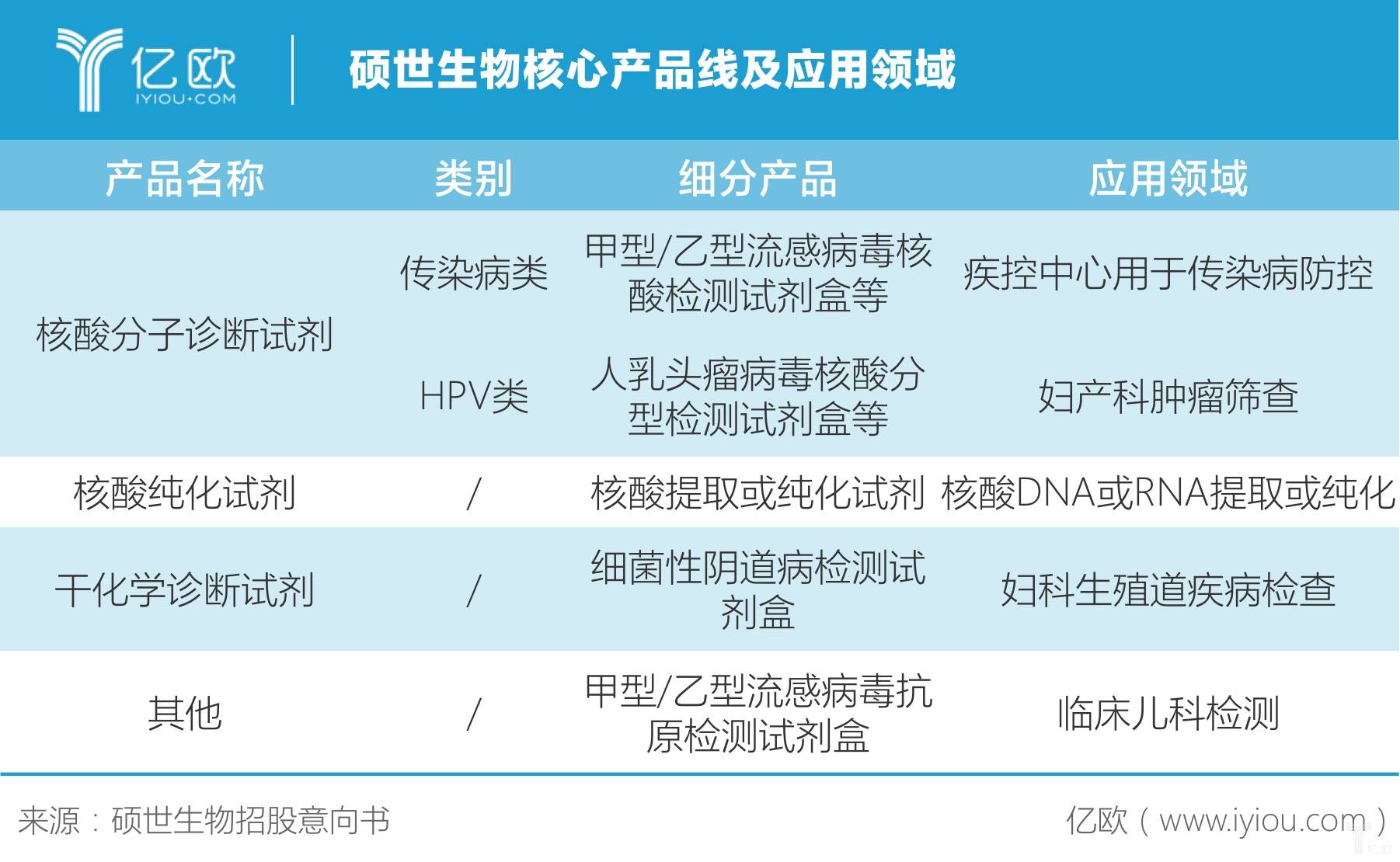

虽然产品线比较丰富,涵盖流感、肿瘤、生殖道疾病、儿科等多个领域,但万变不离其宗,硕世生物为疾控中心和临床这两大核心客户提供的依然是检测试剂这一产品。

从收入结构上看也是如此。2016年至2019年上半年,硕世生物的试剂业务都稳居整体收入的93%以上,分别为1.22亿元、1.78亿元、2.15亿元和1.13亿元。

这些试剂能够成功销售,不可不谈的是硕世生物庞大的经销体系。与大多体外诊断领域企业相似,硕世生物搭建的是直销+经销的销售模式,但硕世生物的经销收入比重达到三分之二(2019年上半年的数据是77.21%)。

但准确来说,硕世生物其实还是个“年轻人”。一方面,其核心产品大约有35%的收入是来自硕世生物所在的华东区域,在全国渠道的拓展方面表现力还不是很强;另一方面,重经销的策略能够帮助硕世生物快速铺开市场,但是在渠道把控力上则相对弱。

“年轻人”的优势又在于敢折腾。虽然从传染病检测试剂起家,但随着民营体检市场和第三方检测中心的凶猛发展,硕世生物自然不会放过“检测服务”这块肥肉。

2016年10月至2018年9月期间,硕世生物分别成立四家子公司,以承接其检验试剂下游的服务。近三年,硕世生物检测服务所得收入也开始逐步增大,从2017年的0.05%,上升到2019年上半年的3.33%。

不过,尽管硕世生物逐渐拓宽版图,线下的检验中心依然是重资产的模式,在短期内很难为其带来持续且稳定的净利润。因此,直至现在,硕世生物紧贴着的还是“检测试剂”这条标签。

瞄准“进口替代”,研发投入冲劲足

在检测试剂产品的外衣下,硕世生物所瞄准的其实是“进口替代”的宝座。

我国体外诊断行业兴起较晚,20世纪70年代才开始形成产业化雏形。而在国外,罗氏诊断和雅培在体外诊断领域较早入局,目前在全球市场都获得了一定的话语权。根据中国产业信息网统计,跨国公司占据了我国体外诊断市场56%的份额,尤其是三甲医院市场。

在国内,不仅仅是硕世生物,还有达安基因、凯普生物、艾德生物、之江生物(未上市)等公司同样盯上了“进口替代”的标签,纷纷切入传染病、肿瘤等领域。

达安基因、凯普生物和硕世生物覆盖领域多元,但业务发展的地区选择重点突破;而之江生物和艾德生物的覆盖领域偏“专一”,渠道却已经铺向海外数十个国家和地区。

对比业务和布局,很难说孰优孰劣,但对比到营业收入和净利润情况,硕世生物目前还不占上风。2016年-2019年上半年,硕世生物的营收在上述四家上市公司中垫底。净利润情况稍好一些,在2016年处于“低谷”,到2019年上半年,已经与同行业企业极大缩小了差距。

这不难看出,硕世生物的冲劲是足够的,虽然收入数据现在还不够有竞争力,但在不少行业人士看来,他们愿意为这匹黑马下一次注。

下注的另一大原因可能还在于硕世生物的研发投入力度。根据表格数据,2019年上半年,其研发投入占比为12.91%,在相比较的四家企业中位列第二。

虽然在二级市场属于“后来者”,但强研发投入是硕世生物给市场的一颗定心丸,成功跃升“进口替代”似乎只是时间问题。另外也有行业人士指出,在已登陆和申报科创板的100多家企业中,硕世生物是为数不多的毛利率超80%的企业。

“政策倒逼”,市场扩容,硕世生物压力仍存

早年的品牌背书、优秀的研发表现和可观的收入增速,都揭示着硕世生物接下来前进速度。亿欧大健康认为,硕世生物所面临的机会很大程度在于大环境的利好,详细来说是两方面。

一方面是来自带量采购的契机。无论是收入规模还是市场占有率,硕世生物在行业目前还不占优势,因此若带量采购落地推行、硕世生物中标,其核心产品就能获得量级上的推广优势。

另一方面,是硕世生物渠道多样性的机会。在当下,硕世生物的渠道拓展在多样性方面做得并不够优秀。体外诊断的下游需求方集中在医院、体检中心、独立实验室、疾病预防控制中心几大类,而硕世生物在市场的拓展上渠道目前集中在医院和疾控中心。这就意味着,体检中心、独立实验室等市场渠道可能会成为未来硕世生物的又一战场。

有行业投资人分析,2019年将会陆续有10家以上IVD企业在科创板上市,这足以显示IVD这个细分领域被市场广泛认可。在鼓励进口替代、医保控费、分级诊断等政策支持下,国内体外诊断企业有望迎来行业快速发展和进口替代的双重红利。

不过,体外诊断产品的捆绑销售模式在市场中依然存在争议,这可能还会给硕世生物带来一定的压力。

众所周知,“仪器+试剂+服务”的产品服务模式是体外诊断行业较为普遍的一种形式,硕世生物也是如此。企业通过向经销商租赁仪器,向直销客户投放仪器,由此带动公司诊断试剂和耗材的销售。

但这样的销售模式并不是高枕无忧,在近日终止科创板审核的浩欧博就曾因“仪器+试剂”的配套销售模式引发上交所的质疑。2018年6月,北京卫计委、北京中医药管理局也曾发文,严管医疗设备捆绑销售等变相采购耗材试剂行为。

不可否认,越来越多的创新企业在向“突围高端垄断”冲击,在十年前看来“神秘”的精准医疗,已经成为资本和创新型人才重点关注的对象。要赢得这场战争,硕世生物虽竞争力够强,但压力也不小。

作者:武单单