2019年第三季度,全球医疗健康产业共发生323起融资事件,融资总额达620亿人民币(约87.4亿美元)。其中中国发生137起融资事件,美国发生125起。(不包含未公开轮次和未公开金额的融资事件)

通过对此323起融资事件的分析和近十年国内外超1.5万条融资数据的深入挖掘,我们得出以下结论:

1.中国以融资事件数领跑全球,中美融资总额差距缩小,角逐还在继续,差异亦明显。

2.整个风险投资市场趋冷的环境下,医疗健康产业受资本大环境波动影响相对较小。

3.生物技术依然是国内外2019年第三季度的最热门领域,融资频次最高的标签包括基因疗法、细胞疗法、免疫疗法和分子疗法等。本季度获得明星机构交叉投资的企业多为生物技术公司。在中国,健康险表现尤为抢眼。

4.2019年第三季度,中国医疗健康创业公司的融资难度持续增大,投资者决策更加谨慎。中国2019Q3融资总额,融资事件数目,均同比下降25%以上。

5.医疗健康企业完成当前轮次融资后的10-20个月是他们的最佳融资时期,30个月则是决定企业能否进入下一轮的关键时间节点。

6.2019年第三季度全球共有853家投资机构参与过投资项目,机构数量随着季度融资项目减少而同步下滑;同时,成熟投资者更为活跃,投资频次较高;新手投资机构相对谨慎。

*为了便于统计,我们在对投融资数据处理时遵循以下原则:

1.本报告中涉及的融资事件仅包括从天使轮到IPO以前的风险投资事件,不包括IPO、定向增发、捐赠和并购事件等。

2.将天使轮,种子轮,种子VC等合并为天使轮;所有带A的轮次合并为A轮;所有带B的轮次合并为B轮;所有带C的轮次合并为C轮;C以上IPO以下的轮次合并为C+轮。

3.本报告图表中金额计量单位均为人民币,将外币统一换算成人民币。(根据事件发生当年平均汇率换算)

4.文中2019年数据截止日期为2019年9月25日,若在9月25日之后公布的数据,不计入本报告的统计范围,将在即将上线的动观投融资报告频道动态更新。

5.将融资额为数百万/千万/亿统一划定为1百万/千万/亿;未公开轮次和未公开金额的融资事件在下列图表中均不予统计。

一、综述篇

1、全球医疗健康融资总额可能出现7年内的首次下滑

数据来源:动脉网知识库

历年融资数据显示,Q3往往是融资活动最为活跃的季度,融资额约占全年的28%。其中2018年Q3医疗健康产业共发生464起融资事件,融资额高达679亿人民币(约102亿美元),创下历年单季度融资额新高。

不过,今年的第三季度并没有迎来预期的融资高峰。截止2019年9月25日,2019年第三季度医疗健康领域共发生323起融资事件,融资总额为620亿人民币(约87.4亿美元),较去年同期和今年Q2均有所回落。

以此趋势为基础,预计2019年全球医疗健康的融资总额将难以超越2018年,大概率将伴随着融资事件的减少而出现轻微回落,这也意味着全球医疗健康融资总额自2012年以来将可能首次出现下跌的局面。

数据来源:动脉网知识库

近年来,中国医疗健康产业融资体量对全球范围的影响逐渐提高,2014年,我国医疗健康产业融资额在全球占比仅24%,2018年达到37%,2019年(截止Q3)为31%。

此次在全球占比的回落主要是因为,2019Q3中国融资总额为189.3亿人民币,同比下降25%,前三季度融资总额584亿人民币,同比下降28%。比融资金额跌幅更严峻的是融资事件数目的下降,2019年Q3中国融资事件136起,同比下降近50%。背后的原因可能是,投资者决策更加谨慎,中国医疗健康创业公司的融资难度持续增大。

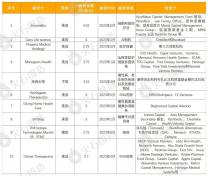

2、吸金能力TOP10:美中企业4:1,国泰恒科上榜

2019Q3全球医疗健康融资TOP10

数据来源:动脉网知识库

2019年全球医疗健康产业总融资额与2018年相比或有轻微回落,但预计超2300亿人民币(约323亿美元)的体量仍然处在较高水平,同时,市场仍不乏表现亮眼的公司。本季度吸金能力TOP10公司的融资均在1亿美元以上,其中融资金额最高的前三名均被欧洲公司囊括。美国有4家公司上榜,中国1家公司上榜。

Babylon Health成立于2013年。2016年和2017年所获得的A、B两轮融资不过700万美元。仅仅三年,该公司就一跃获得指数级增长的5.5亿美元C轮融资。其强大吸金能力离不开属于Babylon的三个核心标签:人工智能、数字医疗、慢病管理。

这家来自英国的数字医疗创业公司致力于通过人工智能技术,使每个人都能都享受便利实惠的医疗服务,从而实现医疗保健大众化。Babylon Health与腾讯、TELUS和三星有合作关系。据了解,该公司目前全球用户达到430万人,已完成120多万次数字咨询。

Babylon人工智能医生是Babylon Health最近推出的一款远程诊疗App,能够为用户提供全天候医疗咨询服务。比如,当用户在App中描述自己的症状或身体状况时,人工智能医生可以提供健康评估,并给出是否需要去医院就诊或是自行买药等建议。另外,App还提供健康追踪以及药品配送等服务。

排名第二的BioNTech是一家生物制药公司。该公司在2018年的融资额已经相当惊人,2018年1月获得2.7亿美元A轮融资,8月又获得辉瑞4.25亿美元战略投资。不到一年时间,该公司又于今年7月获得3.25亿美元B轮融资。

BioNTech的个性化mRNA技术构建了癌症免疫疗法、传染病疫苗、蛋白质替代3个治疗平台。BioNTech研发的CAR和TCR平台快速灵活,可在短短11天内从患者的单个T细胞中分离TCR。

公司已经研发了广泛、多样性的免疫受体候选物,包括:针对20多种不同肿瘤靶标的超过160种功能性的、经实验证实的TCR;超过60种抗原表位经修饰的T细胞。

从行业分布来看,6家生物技术公司上榜,主要系生物技术公司前期的资金需求和投入更大,生物技术公司的估值整体偏高,尤其是上市后,他们的股票销售价格往往会超过其最初的IPO价格,此时退出带来的高投资回报也使得生物技术领域成为了投资机构的首选。

中国的国科恒泰凭借在9月6日完成的超11亿人民币C轮融资入围2019Q3融资TOP10,这也是2019年来国内医疗器械流通领域内融资规模较大的项目。致力于成为“中国领先的医疗器械数字化供应链综合服务商”的国科恒泰,为医疗器械生产厂家、流通企业、终端医院、政府监管层等提供全方位综合的“数字化供应链生态平台服务”。

数据来源:动脉网知识库

纵观全球各国融资总额和项目数量,近10年来中美一直处于前两位。2019年第三季度中美两国发生的融资总额占据了全球的68%,项目数量占比高达81%。中美两国医疗健康风险投资的发展变化将成为未来产业需重点关注的方向。