24日,备受瞩目的药品带量采购在上海展开了第二轮的招标。与首轮只是在“4+7”城市试点不同,这一次的带量采购范围更广,是在除“4+7”城市以及福建、河北两省以外的25个地区展开,因此也被称为“集采扩面”或“联盟采购”。

上海阳光医药采购网公布的数据显示,参与本次联盟采购的企业共有77家,最后产生拟中选企业45家,拟中选产品60个。与联盟地区2018年最低采购价相比,拟中选价平均降幅59%;与“4+7”试点中选价格水平相比,平均降幅25%。拟中选结果公示将在一周后正式发布。

集采竞标是各方力量的一场博弈,而博弈总会带来意外。那么,就让我们来盘点一下在24日的集采竞标中都有哪些意外吧!

没有最低,只有更低

在这次参加集采的产品中,氯吡格雷、瑞舒伐他汀、阿托伐他汀、恩替卡韦等品种均较受二级市场关注,这不仅是因为这些品种本身市场较大,并且还与多家上市公司相关。

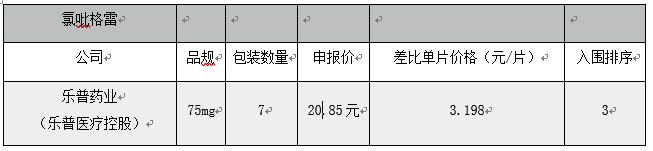

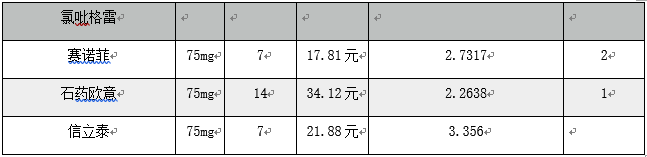

在24日的集采中,信立泰(002294.SZ)氯吡格雷竞标失利、京新药业(002020.SZ)瑞舒伐他汀的出局大概是出乎了很多人的意料。

信立泰氯吡格雷上次中标价是22.26元(75mg*7片),此次公司报价21.88元(75mg*7片),出价最高。几家欢喜几家愁,而上次未能中标的乐普医疗(300003.SZ)在这一轮竞争中终于扬眉吐气,成功入围。

“4+7”集采中,京新药业瑞舒伐他汀以21.8元(10mg*28片)的价格中标,此次公司报价11.76元(10mg*28片),虽然价格已下降不少,无奈对手降价更猛,翰晖制药相同规格相同包装的报价只有5.6元,而山德士10mg*30片包装的报价也只有6.84元。正大天晴10mg*14片包装规格的报价是4.18元,这些价格要比京新的报价低。

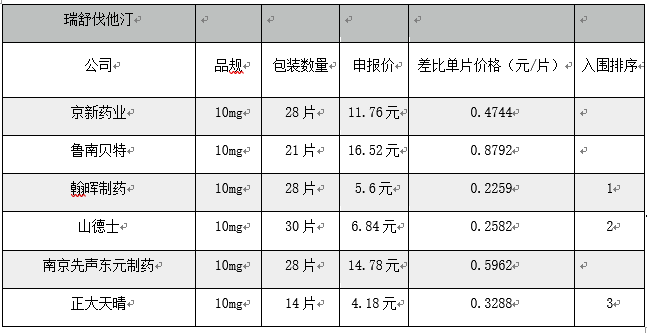

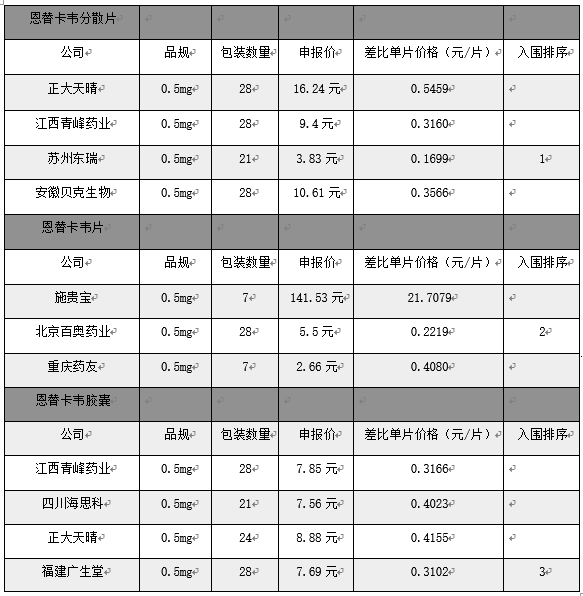

除此以外,恩替卡韦的竞争也是吸引了不少的注意力。在上一次的4+7集采中,正大天晴恩替卡韦分散片以超95%的降幅夺标,成为当时的“降价王”。而在这一次的竞争中,正大天晴降价不多,因此出局。从第一序位中标企业苏州东瑞的价格来看,此次恩替卡韦中标价又降了70%以上。用集采现场一些企业的感叹来说,就是“没有最低,只有更低”。

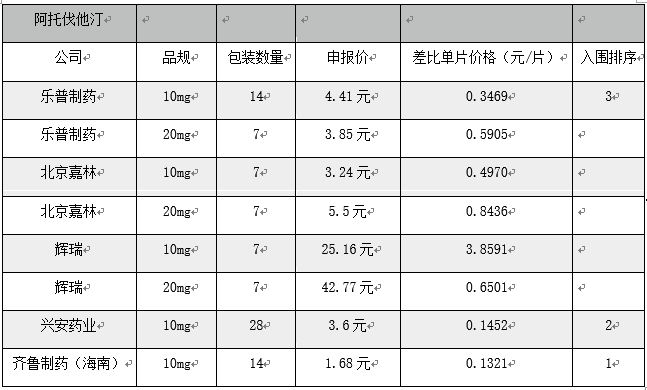

在阿托伐他汀的竞争中,北京嘉林成了此次的意外。上次公司以6.6元(20mg*7片)的价格中标,这次不幸出局,而上次失意的乐普医疗则在此次得意入围。

不过,对于“出局”的后果虽然市场反应悲观,但一些企业却不这么看。

“出局并不意味着就失去了整个市场,对于有些原本市场份额较大的品种来说,其实药物依从性还是可以的。以降压药来说,一片3、5块钱,患者用习惯了,好不容易把血压调稳定了,就不一定会随便换药。”某产品落标企业如此表示。

“以超低价中标保卫市场份额,与以较高的价格和较好的药物依从性去争夺剩余的市场,两个结果不一定就会有很大差别。”对方补充道。

坐不住了,外企开始抄后路

如果要问此次集采还有什么意外让人猝不及防的话,那肯定是外企的表现了。当大家觉得他们并不会降低自己的身价去降价的时候,他们却成功抄了后路。

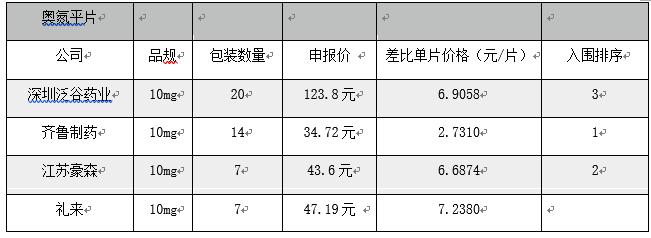

比如在奥氮平片的市场争夺中,上次集采中标企业为江苏豪森,中标价为67.51元(10mg*7片)。而在这一次的集采扩围竞争中,礼来的报价亦降至47.19元(10mg*7片),虽然没有中标,但这样的降幅仍然让人印象深刻。深圳泛谷药业经销的由印度Dr.Reddy`s实验室生产的奥氮平片则成功入围。

另外,在氯吡格雷竞标中,信立泰出局了,而赛诺菲却以第二序位的价格中了标(具体价格列表见前文),该价格甚至比乐普的价格还低。同样的情况也发生在了瑞舒伐他汀上,山德士以第二序位的价格将京新药业挤了出去。

看着外企如此表现,众人不禁大呼“看来连外企也坐不住了”。

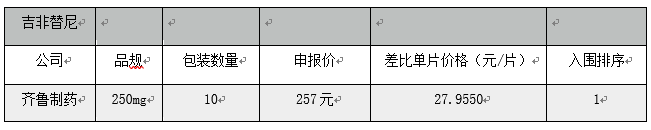

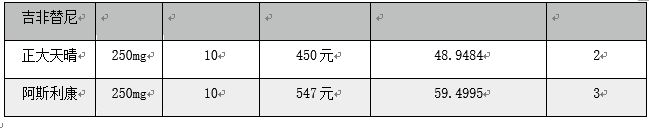

“事实上,在4+7试点中,外企原研已经开始降价了,比如阿斯利康中标吉非替尼,将齐鲁制药PK出局,还有施贵宝中标福辛普利钠片。”一位业内人士对记者表示。

“如果是一家原研加上三家国内仿制药企业的竞标格局,就一定要留心原研是否会抄后路,不要想当然地觉得原研一定不会降价,价格高并不代表价格不可以降,要仔细分析原研产品的市场占有率等情况,有些原研的医院准入做得并不好,降价通过集采的渠道进院也不失为一个好办法。”对方分析道。

有钱任性的齐鲁

奥氮平、利培酮、替诺福韦、阿托伐他汀、吉非替尼五个产品参与竞标,最后均以第一序位的价格中标,且价格比第二、三序位的企业都低了不少,齐鲁在24日集采中的霸气令人侧目。

一时之间,大家对公司的这番举动也都是褒贬不一。

“在上一轮的集采中,齐鲁吉非替尼未能中标,可能当时对公司来说这也是意外,所以这次竞标志在必得。”有人这么说。

“集采竞标最讲究的还是公司的综合实力。齐鲁是大企业实力强劲,产品线丰富,所以应该不在乎少数几个产品的盈利多少吧,公司其他产品还能赚钱。”也有人这么看。

“齐鲁以特别低的价格中标,感觉这是公司的一种市场竞争策略,很有可能是想先以此把其他企业挤出去,最终确立自己在仿制药市场的地位。”还有人如此猜测到。

那么,我们到底该如何分析齐鲁这次的“有钱任性”?

对此,一位集采专家认为,集采竞标中,在产品市场占有率、对该产品的定位等方面,各家企业的情况不尽相同,因此最后的竞价策略也会不同。

“所以,要分析齐鲁此次的竞标行为,还是要分析它的产品。”对方表示,“从这次的竞标来看,很多倾向于低价策略的企业都是原本市场份额较小的企业,因为集采是一个很好的进院通道。而原本销量可以且本身品牌和依从性较好的企业,选择低价策略的很少。”对方表示。

而记者查阅相关资料后发现,除了利培酮、吉非替尼有一部分市场份额(分别约20%、8%),齐鲁的阿托伐他汀、奥氮平和替诺福韦市场份额几乎是零。

“替诺福韦等五个品种本身都是大品种,采购金额也比较大,齐鲁的市场份额都有限,通过集采扩大市场份额,’光脚者’齐鲁会成为本轮集采的最大赢家。”一位企业人士评论道。

财联社(上海,记者 徐红)