5月13日,上交所受理复旦张江生物医药股份有限公司(以下简称“复旦张江”)科创板上市申请,复旦张江成为继中国通号、昊海生物之后第三家申请登陆科创板的港股上市企业。

复旦张江此次预计发行不超过12000万股,融资6.5亿元,保荐机构为海通证券,募集资金将用于海姆泊芬美国注册项目、生物医药创新研发持续发展项目和收购泰州复旦张江少数股权项目。

2002年登陆港股 股权分散无实控人

复旦张江成立于1996年,2002年登陆香港联交所创业板,2013年登陆港股主板,公司主要从事生物医药的创新研究开发、生产制造和市场营销,现有药品主要覆盖皮肤性治疗和抗肿瘤治疗领域。

截至2019年5月16日收盘,复旦张江港股市场报收于6.79港元,涨幅为0%。

图|复旦张江港股表现,来源:Wind

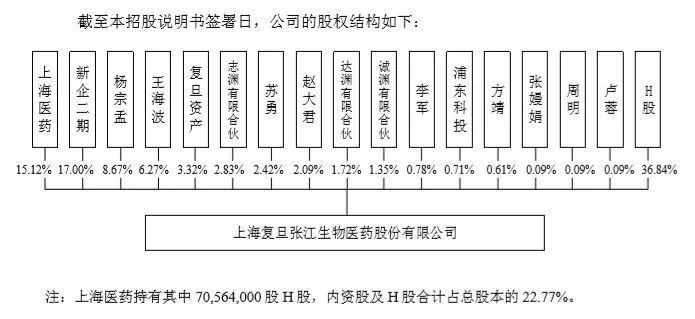

据招股说明书披露,目前公司无实控人,最大股东为上海医药,持股占比15.12%,其余持股占比5%以上的为新企二期持股17.00%,杨宗孟持股8.67%和王海波持股6.27%。另外上海医药还持有7056万股H股,内资股及H股合计占总股本的22.77%。

图|复旦张江股权结构,来源:招股说明书

公司也在招股说明书中提示了无实控人风险。在本次发行后,公司现有股东持股比例将进一步稀释,此外,本次发行后,公司仍无任何单一股东持股比例超过公司总股本的30%,无法对公司决策产生决定性影响。公司不排除未来因无实际控制人导致公司治理格局不稳定或决策效率降低而贻误业务发展机遇,进而造成公司生产经营和经营业绩波动的风险。

近三年业绩波动 应收账款高

2002年港股上市以来,复旦张江至2010年才实现盈利。从近3年业绩来看,公司业绩有所波动。2016年至2018年公司营收为6.40亿元、5.11亿元和7.42亿元;归母净利润分别为1.39亿元、0.75亿元和1.51亿元,2017年的业绩波动尤为明显。其中公司2016年至2018年收到的政府补助为3301.97万元、2488.62万元和2729.52万元。

图|复旦张江近3年业绩,来源:wind

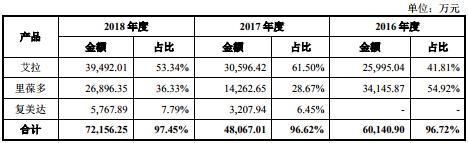

对于2017年业绩下降,公司在年报里称,由于医药监管政策变化,公司旗下主要产品之一里葆多的销量下降,从而影响了集团收入及净利润相应减少。从这里也可以看出公司存在产品过于依赖少数品种的风险。

图|复旦张江销售比例,来源:公司年报

公司也在招股说明书中提示了收入增速下降和波动以及监管政策变化的风险,目前医疗行业的改革仍处于深化阶段,随着医改方案、基本药物目录、医保目录、“两票制”、带量采购等重大行业政策的陆续出台。若公司未能及时根据医药行业不断出台的监管政策进行自我调整,可能导致公司合规成本增加、产品需求减少、产品价格下降、无法满足政府投标资格等,对公司的财务状况及经营业绩造成不利影响。

另外公司还有应收账款高的问题,报告期内,公司应收账款账面余额为8100.32万元、1.19亿元和2.82亿元,逐年上升。公司解释为因里葆多2018年变为各省市经销商代理后,从现款现货模式转变为经销商一定账期的赊销模式,从而造成公司应收账款余额大幅上升。

轻研发 重销售

目前复旦张江主营产品有三大类,为基于光动力技术平台的盐酸氨酮戊酸外用散(商品名:艾拉)和注射用海姆泊芬(商品名:复美达),以及基于纳米技术平台的抗肿瘤药物长循环盐酸多柔比星脂质体注射液(商品名:里葆多)。三款产品占主营业务收入的比重最近三年均保持在97%左右。

艾拉为公司国内独家生产销售产品,字2007年产品上市至2018年末,已累计实现销售337.4万支,累计销售收入18.63亿元,2016年至2018年的销售收入占公司营收比重分别约为41%、60%、53%。

复美达为2017年上市销售,为公司国内独家产品,2018年销售占比7.79%,公司称目前还处于市场培育初期,未来具有较大的销售成长空间。

里葆多是全球首个抗癌类脂质体药物Doxil的国内首仿药,2016年前都通过独家经销模式由泰凌医药代理,但2017年由于“两票制”的推出,公司终止独家经销模式,里葆多通过各地大型经销商实施销售,虽然2017年销售下滑,但2018年已经有所回升,2018年营收为2.69亿元,占比36%。

2016年至2018年,公司销售费用分别为3.50亿元、2.53亿元、3.50亿元,占营收比重分别为54.75%、49.55%、47.24%。其中市场及学术推广费占比最高,均超过60%,2016年至2018年分别为2.58亿元、1.59亿元和2.15亿元。

图|公司销售费用占比,来源:招股说明书

相比之下,公司在研发上的投入相形见绌,2016年至2018年始终在1.12亿元左右的水平,占营收的比例分别为17.51%、22.69%和15.59%。

图|公司研发费用占比,来源:招股说明书

公司还存在客户集中度高的问题,2016年至2018年,公司前五大客户的销售金额在其主营收入中占比分别为85.21%,75.03%,78.92%。自2017年与泰凌医药的独家代理解除后,国药控股成为公司第一大客户,2017年和2018年的销售占比分别为33.45%和46.69%,公司对大客户的依赖逐年提高。

财联社(上海,研究员孙诗宇)