机床是工业之母,是国之重器。

1987年轰动全球的“东芝事件”中,日本公司东芝,因违反禁令,向敌国苏联输送MBP-四台110S五轴数控镗铣床,使苏联潜艇和军舰螺旋桨的噪声明显下降,直接影响了美苏海上力量对比,因此受到美国制裁。最终,东芝集团产品被禁止进入美国,禁令持续长达三年,损失不可估量。

鲜为人知的是,故事主角日本东芝,著名机床企业德国通快以及全球最大机床生产商之一的德马吉森精机,竟然都是中国机床企业国盛智科的客户。国际顶尖公司的机床产品,都在使用国盛智科的部件,可见其产品品质之卓越。

从4亿营收增长至7.4亿,国盛智科只用了三年,这在鲜有爆发增长的装备制造业中并不多见。

作为一家资产额并不高的民营企业,国盛智科是如何在重资产的机床行业里存活,并迅速发展起来的?其机床毛利率高于国内可比上市公司,是因为产品质量和技术水平高,还是另有原因?

大巧若拙,机床铸件起家

加工精度是机床核心指标,主要受机床设计、机床系统及机床铸件等因素影响。

目前,日本机床企业在高精度机床设计领域几乎没有对手,所有设计细节都炉火纯青,这是日本工匠精神日积月累的结果;机床系统领域,广州数控和华中数控(300161)的国产机床系统虽有令人称道的地方,但该市场还是被发那科、三菱、西门子等国外知名企业几乎垄断。

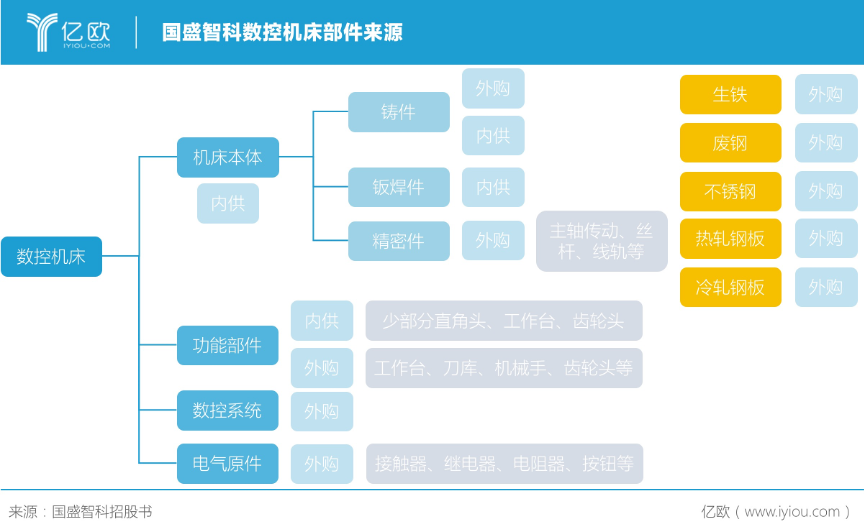

国盛智科选择从铸件入手,是因为相比机床设计和基础系统,机床铸件是“体力活”,遇到的技术阻力会更小一些。

机床铸件占机床总重量70%-80%,占总成本20%-30%。虽然看似非常“笨重”,但是对整体精度却起着关键作用,堪称“机床的骨骼”:

因为,机床铸件是整机稳定性的基础,承受着机床高频旋切的传导力量。如果高精度机床无法配套优质铸件,整机精度在仅仅使用一年后就会荡然无存。

同时,国盛智科也选择生产钣焊件,即通过钣金工艺,以及焊接工艺生产的金属板,虽然技术含量不高,但属于机械行业通用件。

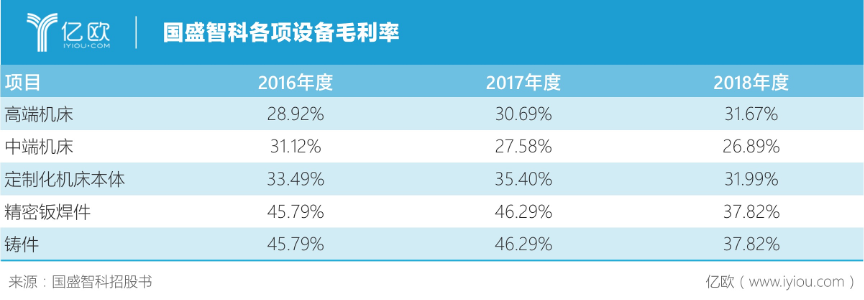

虽然钣焊件对整体工艺水平要求不高,但是国盛智科也精益求精,在钣焊件精度上苦下功夫,把普通板焊件做成高精度零部件。因此,国盛智科钣焊件的毛利率保持在45%左右,甚至比国盛智科中高端机床毛利率都要高,可见其板焊件优质性。

因为在铸件及钣焊件上的专注及不懈努力,国盛智科发展了一批核心客户,如铸件领域,为数控机床德马吉森精机提供定制化生产配套;钣焊件领域,为注塑机制造商加拿大赫斯基、数控机床制造商德马吉森精机、压路机械制造商德国宝马格等国际知名企业提供定制化生产。

在与国际领先制造商合作时,国盛智科还掌握了全球铸件市场最新动态和科技发展趋势,以及板焊接的新技术、新工艺、新材料,对技术水平和产品质量提升有很大促进作用,因此,国盛智科的铸件和钣焊件一直保持着较高水平。

如今,国盛智科出于战略发展定位考虑,压缩定制化机床本体和铸件对外销售,但仍为德马吉森精机提供定制化铸件。可见国盛智科极为重视与德马吉森精机的合作关系,也可看出德马吉森精机对国盛智科铸件的认可。

高水平的铸件及钣焊件技术,不仅为国盛智科未来的机床生产业务打下基础,也是毛利率高于国内可比上市公司的原因:通常,铸件和钣焊件占据整机成本20-30%,而机床本体和钣焊件毛利率在35%至45%,因此,如果能实现铸件和钣焊件自产,可节约成本大概在7%-13.5%之间。

粗中有细,高端机床立足

2010年前,国盛智科一直以生产钣焊件及铸件为主,但是国盛智科战略眼光早以瞄向机床整机行业,期间为了此做了诸多准备:在2009年年末,国盛智科获得两项非机械发明专利,都是用于机床整机的专利,用于离合器中的电磁组件和操作机构中的驱动装置。

之所以决定进入下游机床领域,是因为国盛智科“嗅到”了国内市场对中高端机床的需求:驱动力来自我国数控机床行业明显的供需矛盾,即低档数控机床的产能过剩和高档数控机床的供应不足。

2017年,中国机床消费总额为299亿美元,为世界第一大国。低、中档数控机床国产化率达到80%和60%,但是在高档数控机床只有6%。

机床作为工业母机,在生产上的重要性不言而喻。国家基于提高机床国产化率的基本考虑,也在政策上鼓励生产中高端机床:如2009年的“04专项”和2015年的“中国制造2025”,都对机床行业大力支持。

定位中高端机的国盛智科,有机会受益于行业集中度提高,而占据更多市场份额。

行业集中度提高的原因,不仅在于社会对更高精度加工的需求,还在于利润空间的减少。一方面供给侧改革,生产材料成本增高,以及工人平均工资持续增长;另一方面,低端机床价格战竞争激烈,双重原因导致利润空间下降,没有核心竞争力的低端机床厂商更加难以维系。因此,产能整合在即,资源将流向头部公司。

这部分产能可能比预想的要多。因为国内机床行业集中度非常低,即使市占率第一的沈阳机床在2018年也仅仅占有不到4%的市场份额,前十厂商(不包括国盛智科)市占率总和也才10.39%。

同时,国内对机床需求,尤其是中高端机床的需求不断增加。

根据中国机床工具工业协会和国家统计局的数据,2016至2018年我国金属切削类数控机床消费总额基本稳定,但金属切削机床总产量由2016年78.30万台下降至2018年49万台,年复合减产率达到20.89%。金属切削机床总产量明显下降的同时,产值仍保持稳定,且单价提升,意味着我国金属切削机床在产品性能、档次上有显著提升。

同时,由于近年来对数控机床需求占比最大的汽车、航空航天和模具等领域,都向着“轻质化“、”多构型化“及”低成本制造“等方面发展,新材料运用也越来越广泛,对数控机床加工能力也提出了越来越高的要求。

打铁还需自身硬,中高端机床的巨大市场确实为国盛智科提供快速发展机遇,但是更重要是其产品是否具有不可替代的竞争优势。

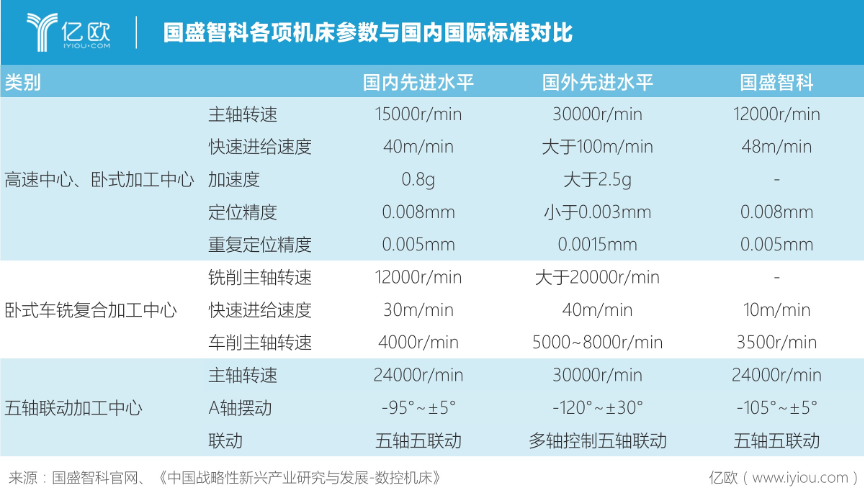

作为国内少数几家能生产五轴机床的厂家,其产品性能虽然和国际巨头有一定的差距,但是属于国内顶尖。

受益于火热的中高端机床市场,国盛智科的中高端机床销售占比一再提升,从2016年的35.64%到2019年上半年的65.89%;销售金额几乎翻了3倍。

国盛智科对外销售增长迅速的同时,工厂也在超负荷运行:2016年至2018年的产能利用率分别为:111.03%,128.88%,113.59%。为了解决产能问题,国盛智科决定用IPO融资金额扩产,来满足日益增长的高端市场需求。

在外界普遍不看好的情况下,国盛智科超负荷生产,营收三年翻倍。中高端机床销售占比不断提升,从2016年的36%增至2019年上半年的66%,让看空者大跌眼镜。受益于国内机床行业集中度提高,以及中高端机床需求增加,国盛智科有望在扩产后,实现业绩快速提升。