4月初,在A股整体疲弱,股民天天“含泪吃面”之际,部分股民却有幸“吃了一顿饺子”,这群幸运儿押中的,是“氢能源”概念板块。

但搅动一池春水的,竟然是一家光伏公司。

陈闷雷丨作者

本月初,光伏巨头隆基股份成立分公司,创始人亲自带队进军光伏制氢领域,市场情绪再次被点燃,氢能源板块瞬间鸡犬升天。

原因无它,光伏与氢能源都是颇为“气候政治正确”的产业,隆基兼得之。那么,“正确”意味着有“钱途”吗?

指日可待的十万亿市场?

隆基股份切入“氢能源”赛道何以成了重磅新闻?如果不是业内人士或A股“老韭民”,可能很难理解——这里就要先认识一下这家公司。

隆基股份成立于2000年,是一家主攻单晶硅技术路线,以单晶硅片和光伏组件为主要产品,对下游电池片、组件、电站建设及运维服务等业务有所涉及的,垂直一体化光伏产业公司。

在近年政策刺激下,光伏产业发展极为迅速,特别是2020年,新增装机规模同比增长高达60%。作为产业龙头的隆基股份亦大幅受益,在过去12个月中,其股价累计涨幅高达245%,巅峰市值一度逼近4900亿,堪称资本市场最高光的一只标的。

数据来源:雪球

隆基股份2019年营收数据突破300亿,2020年前三季度总营收已超过2019年全年;此外,隆基股份此前发布的2020年业绩预告预计,全年实现归母净利润82亿~86亿元,同比增长60%左右;毫不夸张地说,在已公布业绩的光伏企业中,隆基股份过去一年表现最好。

数据来源:Wind

从盈利能力看,隆基股份的业内优势明显:两大核心业务——光伏硅片与光伏组件的毛利率均明显高于行业均值,与其他主要竞对的差距也比较明显。

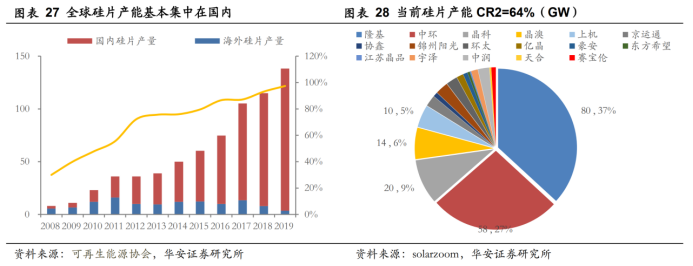

市场地位方面,全球硅片产能几乎被国内企业垄断,隆基股份的全球龙头地位稳固:公司的硅片产能占行业总体的37%,稳居行业第一,领先第二名中环股份十个百分点。

在组件市场,从出货排名来看,隆基在2017年~2019年全球出货排名均为全球第4,且产能与市占率提升迅速,有望在2020年进入前两名。

这样一家市值高,规模大,盈利能力强,市场地位高的光伏龙头,怎么就突然想要跨界制氢了呢?当然是有钱赚,也有故事讲。

首先,制氢是目前明确的政策型行业之一:2019年氢能首次被写入《政府工作报告》,明确提出要推进加氢等设施建设。2021年两会,“碳中和”和“碳达峰”首次被写入政府工作报告,成为要在2060年前实现的国家战略目标。

其次,氢气作为当前最为清洁的二次能源,副产物为水,对未来实现零碳排放有着关键作用,行业成长性有保障,远景看好:根据中国氢能联盟数据,2018年中国氢气产量约为2100万吨,市场份额约占终端能源总量的2.7%;预计到2050年,氢能在中国终端能源体系占比有望超过10%,需求接近6000吨,可实现减排7亿吨二氧化碳,全产业链年产值有望达到12万亿。

虽说2050年还很遥远,12万亿蛋糕也不可能一家吃下,但当下最受国家大政方针垂青的行业一定存在机会,隆基股份进入其中谋求发展是合理的选择。

更何况光伏和制氢,两者本就般配。

光伏制氢,好处都有啥?

氢气可依照生产来源划分为“灰氢”(化石燃料制氢)、“蓝氢”(工业副产氢)、及“绿氢”(可再生能源电解制氢)三大类。

本次隆基股份切入的光伏制氢,就是在光照资源富集地区,就地利用光伏发电站生产的电力,电解水制备氢气,然后通过管道或其它运输工具输送至目的地。光伏制氢是比较典型的绿氢,与当前用量更大的“灰氢”相比,其生产过程中几乎无碳排放,是对环境更加友好的技术路线。

同时,制氢也是对光伏发电技术的补充,能够在一定程度上解决光伏长期存在的“弃光率”高,发电量波动大等问题。

弃光率:未能进入电网,未得到任何有效利用,被完全浪费的发电量的占比。

计算公式:[光伏电站的总发电量 - (电力系统最大传输电量 + 负荷消纳电量)]/光伏电站的总发电量。

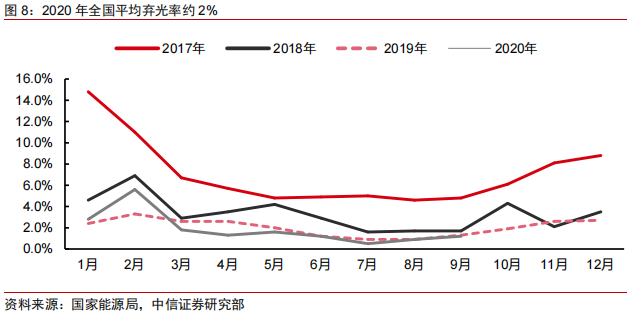

作为一种新能源,光伏的潮汐性非常明显,且通常情况下,我国光照富集区离电力负荷区远,常发生供需错配,不利于电网的安全稳定,并网存在一定困难。同时,发电量波动会产生电量消纳问题,虽然近年国内光伏发电的弃光率,2020年全国平均弃光率约为2%,但在电量消纳困难的西北地区弃光率仍有4.8%左右。

针对弃光率高的问题,目前,国家电网鼓励在光伏集中区域增加配套储能设施,或就地消化。而氢能正是一种比较理想的能源互联媒介——通过将光伏发电机组生产的能源,就地用于电解水制氢,可同时实现储能及调峰,减少供求错配带来的浪费,提高光电系统弹性,进而解决储存和并网两大难题。

同时,制氢与光伏协同,也有利于制氢厂直接获取廉价电能,这对电费为核心成本的制氢产业,也是理想的双赢模式。

在产业应用方面,工业用途与交通运输是氢能源最为清晰的两个应用场景。针对当前这两大高耗能行业,氢能源有望对传统能源形成替代,协助实现对高排放产能的改造,减轻碳排放压力。

根据中国氢能联盟数据,2050年,交通运输领域用氢有望达到2458万吨,占总用能比约19%,等同于减少8357万吨原油消耗;工业领域用氢有望达到3370万吨,等同于减少1.7亿吨标准煤消耗——两组数据均对实现终端零排放意义重大。

愿景虽好,前路多舛

氢能虽是十分理想的清洁能源,当前行业对利用氢能改进能源结构,促进清洁能源发展的远景规划也很清晰,但在未来如何实现规模化与商业化,仍有诸多问题待解。

以目前四种应用范围较广泛的制氢技术来说:

煤制氢虽是目前我国主流制氢技术,但其排放大,表现出了温室气体上的“拆东墙补西墙”,并不是理想的技术路线;

天然气制氢较煤制氢有排放优势,缺点在于不易控制成本,且不符合中国缺油少气的能源结构,从国情角度考虑有先天不足;

工业副产氢的生产与主产品产能完全绑定,成本不受控,也不能主动提高产量,只能作为提高能源利用率的辅助生产工艺;

电解水制氢,虽是未来主流的制氢技术,同样存在现阶段技术不够完善导致成本过高的问题。数据显示,目前国内的煤制氢成本约为9.9元每千克,远远低于电解水制氢的20~40元每千克——如此成本之下,电解水路线哪怕有诸多优势,也难以被市场接受。耗能仍是目前电解水制氢的技术突破方向,其生产成本有80%来自于用电,仅当用电价格低于0.50元每千瓦时,该制氢技术才具备市场竞争力——这就需要提高电解过程中的能源利用率,也依赖低成本发电的持续发展,如风光发电装机量的进一步提升。

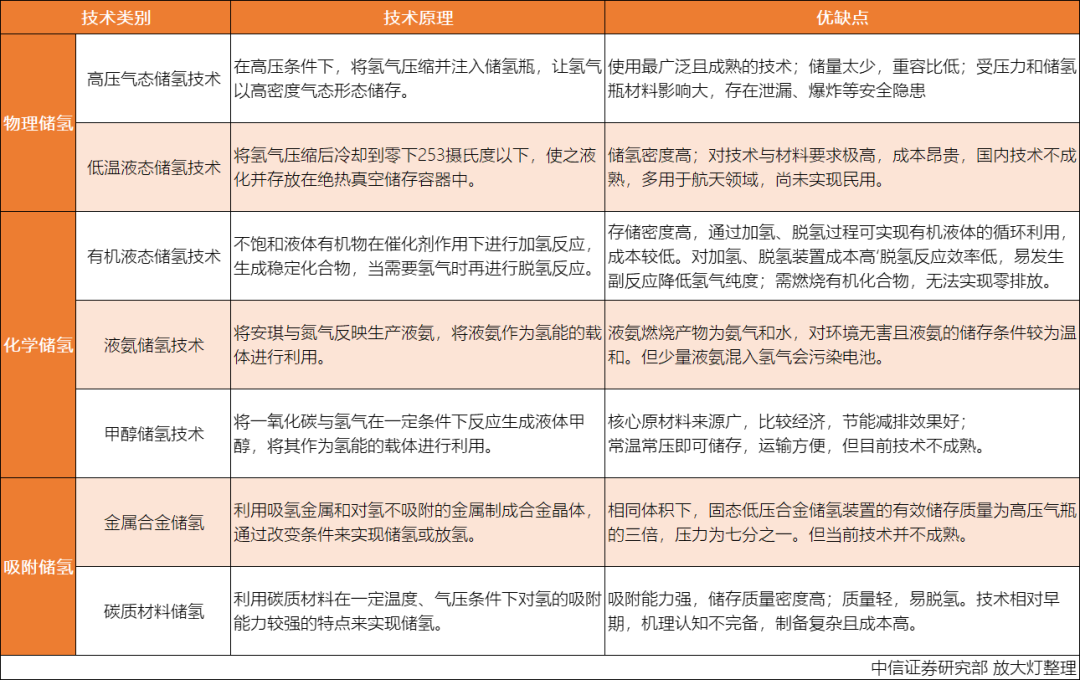

同时,氢气在常温下能量密度低,且具备穿透金属材料的能力,在储存与转运环节均面临挑战。目前物理储氢中的高压气态储氢技术,是当前应用最为广泛且最为成熟的技术,但这一技术储量少且安全隐患大,长期看不够理想。其他更加高效的存储技术要么过于昂贵,要么不够成熟,均不能实现广泛的市场化应用,制约了氢能源的推广与使用,同样需求技术突破。

而在此前被认为前景广阔的氢能新能源车,同样因成本过高,导致坚持这一技术路线的车企越来越少。在2020年4月,梅赛德斯·奔驰宣布取消氢燃料电池乘用车计划,据称是因为成本足有电动车的两倍,因过于昂贵,搭载了此类技术的乘用车型未能实现量产。

纵观行业,纯电乘用车已是整体大势,氢燃料电池的商业化前景相对渺茫:美国与中国本土车企基本锁定了纯电路线,欧洲也在逐渐放弃氢燃料电池,唯有一些日韩车企还在坚持。

一位资深业内人士对放大灯团队表示:“说到底还是成本。研发成本高,制造成本高,基础设施的建设成本也高,弄一个加氢站的成本远比弄一个充电桩要高很多。”

乘用车领域式微,但在商用车领域氢燃料电池还有机会。氢燃料电池能量密度大,自重小,充能快等特点决定其比较契合长途货运等应用场景,这也是为何奔驰母公司戴勒姆虽在乘用车领域放弃氢燃料电池,却还在商用车领域继续坚持,并进一步与沃尔沃合作,计划在未来推出能够替代柴油发动机的电池产品。

总的来说,氢能源的前景乐观,也是国家重点扶持领域,但作为一种起步较晚的技术路线还不够成熟,亟待解决的技术难题比较多,特别是过高的成本让其市场化面临不小的困难。

毕竟,技术不一定是一切的答案,但没有技术肯定不是市场的答案。

*本文内容及观点仅供参考,不构成任何投资建议。