在对存储行业进行整体分析后,本文主要是具体测算HBM的供需关系以及相关公司的业绩增量情况。

通过对具体量的分析测算,海豚君对当前HBM的供需情况有所担忧。当前主流机构普遍都认为HBM的供不应求局面仍将持续下去。然而,海豚君认为如果各家的产能规划如期落地,HBM市场的供需关系可能会转向“供大于求”。

对于供需关系的测算中,部分市场结构将台积电的CoWos产能作为需求端的衡量标准。而海豚君认为HBM当前的最终产品主要是AI服务器,而云服务厂商才是最终的消费者(掏钱方)。从各大厂的资本开支及AI服务器出货量入手,是相对真实的需求情况。而如果AI服务器出货量不及预期,那么CoWos和HBM作为上游供应方,都可能会面临产能过剩的局面。

将云服务厂商的资本开支和AI服务器出货量作为需求端的依据以及存储厂商的扩产计划作为供给端的基础,海豚君测算在当前预期下HBM将从2023年末的“供不应求”转为2024年末的“供大于求。”

而造成当前HBM供应仍相对紧张的原因,海豚君认为①产能爬坡和良率提升需要时间;②三星新品还未进入英伟达供应链。而随着产能和良率的提升,三星通过认证,那么HBM的供应紧张的情况将有较大的转变。

从当前需求端的来看,整体HBM能带来100多亿美元的市场空间。而结合三家的产能规划来看,美光仍只能拿到1成左右的市场份额,给公司带来10亿美元左右的收入增量,收入占比不足5%。

当然美光本身就是“传统产品回暖+HBM增量”的双重逻辑,但即使参考公司2025财年80亿美元以上的核心经营利润来看,公司当前股价也对应18倍左右的PE,对于具有明显周期属性的公司并不低估。公司股价的继续上涨仍需要更多超预期的表现来带动,比如AI PC及AI phone的起量、互联网公司大幅增加对AI服务器的采购、或者竞争对手的不足给公司带来的额外机会等。以下是详细分析

一、HBM的供需关系

在对美光及存储公司进行估值测算之前,关键在于对于HBM供需关系的看法。在AI服务器等需求的推动下,对HBM的需求也将有成倍地提升。短期的需求激增,会导致供需的失衡,而存储主流厂商也相应提升了产能扩张的预期。

那么,HBM供需失衡还会一直存在下去吗?对于HBM供需关系①供给端:可以结合主要存储厂商对各自HBM的产能规划情况;②需求端:一部分市场机构将台积电CoWos产能进行倒推来测算需求,但海豚君认为需求应该关注“谁掏钱,谁买单”的最终消费者,更应该从AI服务器及互联网大厂的资本开支入手。

1.1 互联网大厂资本开支&AI服务器

HBM当前主要应用于AI服务器中,而互联网大厂主要购买AI服务器来进行训练和推理。因此,互联网大厂的资本开支将直接影响AI服务器的出货量。在GPT等需求的带动下,主流云厂商纷纷都提升了自身的资本开支。2023年四大云厂商(Meta、谷歌、微软和亚马逊)的资本开支总计1500亿美元。

结合一季度各公司管理层交流情况,四家公司的资本开支在今年都有望提升,海豚君预期4家公司的合计资本开支有望提升640亿美元,同比增加42%。

在相对乐观的情况下,假定4家云厂商增加的资本开支全部用于购买AI服务器,来看AI服务器及HBM的需求情况。从AI服务器的市场份额看,4家云厂商(微软、谷歌、亚马逊、Meta)大约占据市场近7成。在相对乐观的假设下,海豚君推测2024年全球对AI服务器的市场需求增长大约有1000亿美元。

结合市场及行业情况,海豚君预期2024年AI服务器出货量有望提升至167.3w台,同比增长46.5万台。

在相对乐观的全球AI服务器新增采购额1000亿美元的预期下,可以测算出单台AI服务器的均价在21.5万美元左右。

综合数据来看,海豚君认为AI服务器的出货量预期相对合理,出货量同比增长38.5%。随着AI服务器的升级及均价的提升,在资本开支不变的情况下,反而会影响到AI服务器出货量的提升。除非云厂商进一步提升资本开支规模。

1.2对HBM供需缺口的测算

对于HBM供需缺口的测算,能帮助理解和把握HBM的价格及市场变化情况。具体上,需求端从终端消费的AI服务器出发;供给端从存储厂商的产能规划来预期。

1)HBM需求端

结合市场及行业的预期,2024年AI服务器出货量有望达到167万台。此外今年GPU市场又推出了GB200等新品,单卡的容量达到140GB。因此,海豚君也调增了AI服务器中的单卡平均容量。

总体来说,在AI服务器出货量提升和升级的情况下,市场对HBM的需求仍将较快增长。在相对乐观的情况下,2024年HBM的需求端有望提升至512MGB,同比增长80%。

2)供给端

当前HBM仍处于供不应求的局面,因此存储厂商的产能规划直接影响了HBM的供给情况。当前,HBM市场主要是由海力士、三星、美光三家占据。从三家厂商的产能规划可以测算,在下游需求的推动下,各家公司都对HBM进行了明显的扩产。至2024年末,HBM的产能有望提升至273K/m,这将接近于去年年底的3倍。

根据存储厂商的产能规划,来推算整体HBM的供给情况。从2023年末的每月93K到2024年末的每月273K,中间存在爬坡。因此,2024年的年产能用两年年末产能的加权平均数来测算,大约有2196k片的晶圆。以HBM3/HBM3E(11mm*11mm)为例,单片12寸晶圆大约能切割491颗芯片。依次做如下假定:1)切割效率为90%;2)TSV等良率55%;3)平均单颗粒的容量提升至2.2G左右。

海豚君可以测算出,HBM的供给端有望从2023年的147MGB,提升至2024年的1174MGB,是去年同期的接近8倍。如此大的提升,主要得益于大规模的产能扩张、TSV良率的提升和单颗粒的容量增加。

3)供需端比较

由于当前三大存储厂商仅对2023年及2024年的产能情况进行披露,海豚君也主要先比较2023-2024年HBM的供需关系情况。①需求端:结合云服务厂商的资本开支和AI出货量情况,市场对HBM的需求有望从2023年的284MGB提升至512MGB;②供给端:结合存储主流厂商的产能计划,HBM的供给端更可能从2023年的147MGB快速提升至1000MGB以上;③供需关系:2023年供给端仅能满足需求的1/2,严重供不应求。供不应求的局面,推动各家厂商大幅提升产能计划。如果产能规划如实落地,2024年的HBM供需关系可能会出明显反转,供给端反而会超出整体的市场需求。

1.3对HBM供需关系的看法

在研究的过程中,看到部分市场研究机构,采用台积电CoWos的产能作为HBM需求端的数据,这主要是考虑到:①HBM和CoWos都是影响AI服务器GPU出货量的主要瓶颈;②HBM在流程上也要交给CoWos,最终成为AI芯片的一部分。

在供给严重不足的情况下,Cowos的产能是有一定的参考意义。但对于供需关系的本身,更应该关注于最终消费者(掏钱方)。如果大厂的资本开支不跟上,AI服务器的出货量没有成倍增长,扩张的产能也可能转为过剩的一方。海豚君认为在AI服务器的推动下,确实HBM存在供不应求的情况。但随着扩产的跟进,HBM市场可能会从“供不应求”转向“供过于求”。对HBM容量的需求是有接近翻倍的提升,但供给端更是提升到将近8倍(如果各家产能计划如期落地的话)。这不是因为需求突然减弱了,而是供给端提升太快,带来的供需失衡。

如果HBM继续保持供不应求的局面,则需要:①各家互联网大厂再次大幅度提升资本开支计划;②存储大厂的扩产计划及产品认证不及预期,设备采购及产能提升都出现延后。否则,在当前的预期下,2024年末HBM市场就可能会出现供大于求的情况。

二、HBM及美光业绩测算

在对存储行业的分析后,最终还是要落到公司上。对于美光来说,HBM 究竟能带来多大的规模体量。股价持续上涨后,美光当前还有被低估吗?

2.1 HBM对美光的影响

从美光披露的公司HBM产能来看,公司2023年末产能3k/m,2024年末产能20k/m。考虑到产能爬坡及良率等因素,海豚君预测美光的HBM年产能将从12k提升至138k。通过前期对HBM供需关系的分析,在供不应求的时候,供给端的产能是主要因素。而当供大于求时,主要根据需求端的数据来测算。因此2023年美光HBM的收入从产能角度来算,而2024年起从需求及市场份额来算。虽然在三家厂商HBM的产能规划中,美光的占比仅有7.3%。但由于美光具有美国的背景,以及比三星提前进入英伟达的供应链。因此,海豚君预期美光在2024年的市场份额依旧会有10%左右。而随着三星产品通过认证和产能规模的劣势下,美光的市场份额可能会有一定的下滑。

对于HBM的价格,当前由于供给仍相对紧张,因此整体价格在2024年将有所上涨。但随着三星产品通过认证和产能端的释放,HBM的产品价格也有回落的风险。通过测算,海豚君认为HBM有望给美光带来约10亿美元的收入,收入端的增幅主要发生在2024年。

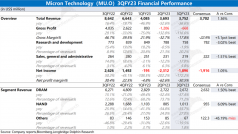

2.2美光业绩的测算

虽然还有AI PC及AI phone等新需求的拉动,但对于当前美光业绩实际仍来自于传统周期回暖和HBM的增量提升。

1)传统产品方面:

随着下游产品触底后的拉货以及存储厂商的产能控制,DRAM和NAND的出货量和价格都迎来了上升,进而推动传统产品的业绩回升。虽然新需求能推动产品的升级,进一步提升公司业绩,但当前还未看到明显的贡献。随着DRAM和NAND产品的回暖,海豚君预期公司季度收入有望回升至90亿美元以上,单季度的利润也有望回到20亿美元附近;

2)HBM方面:

通过此前测算,在AI服务器需求的带动下,海豚君认为HBM有望给公司带来10亿美元左右的年度收入。由于HBM具有相对较高的毛利率,有望给公司带来3-4亿美元的利润增厚。

3)整体来看:

叠加传统产品和HBM的两方面情况,海豚君预期美光在2024财年的核心经营利润在10亿美元左右;而2025财年的核心经营利润有望提升至80亿美元以上。由于2024财年(即24Q3)很快结束,市场对公司主要关注于本财年后的业绩表现。而当前股价对应2025财年的估值仍有18倍PE左右。

海豚君认为美光公司的当前股价已经打入了周期回暖及HBM的增量预期,而18倍左右的PE对于具备明显周期属性的公司来说未见低估。公司股价的继续上涨仍需要更多超预期的表现来带动,比如AI PC及AI phone的起量、互联网公司大幅提升资本开支、或者竞争对手的不足给公司带来的额外机会等。<此处结束>

原文标题 : 美光:“过热”的HBM,会从缺货走向过剩吗?