作为我国在AI方面投入最为激进的头部互联网企业,今年许多朋友都认为百度股价将乘大模型之东风一飞冲天,回顾今年3月文心一言刚发布之时,市场中弥漫着异常乐观的情绪,市场观察人士忙不迭调整自己Excel中的预期数据。

在随后的市场走势中,许多朋友开始表现出无奈之感,海内外企业大模型概念企业都创了历史新高,百度却不进反退。

我们之前对此现象亦有过较为详尽的阐释,核心观点:文心一言虽然推出,但短期内其盈利模式以及能否与原有业务结合产生“1+1>2"的效果都还是不确定的,市场对其要多几分观望之感,甚至我还曾建议百度不如将文心一言直接拆分,毕竟没有原业务的包袱,市场对文心一言估值反而更纯粹。

此次我们借百度发布Q3财报机会,重新审视上述观点,本文核心观点:

其一,百度的ChatGPT概念已经被市场充分接受,这是没有问题的,只是关键股东的减持打破了市场走向,形成了行业景气度向上和股价向下的奇葩景象;

其二,非营销业务告别价格战,甚至牺牲成长性也要保利润,乃是百度当下经营的一大策略,这很大程度上稀释了企业经营风险,稳定了市场情绪;

其三,从增量角度去看,未来1-2个季度的文心一言产品非常关键,技术如何转化为商业价值是市场对百度的考题。

市场认可新概念 关键股东减持改变走势

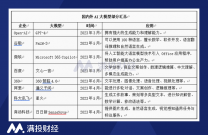

百度今年对文心一言投入了巨大的宣传攻势,结果也是非常显著的,在海外市场Roundhill推出了基于ChatGPT概念的ETF(代码“CHAT”),百度紧随微软,英伟达,谷歌,Adobe之后,为该基金第五大持股公司(占比4.93%),其大模型概念还是被市场充分认可的。

我们整理5月至今指数基金与百度的股价走势(基准日设为”1"),可以看到该定性已经影响了百度的走势,自5月开始两条折线就表现出了高度的一致性,这也说明大模型这一概念在市场中已经托起了百度的市值。

只是10月之后,上述默契被打破,CHAT一路走高,而百度股价则剧烈分化向下。

面对此现象,我们曾有如下假设:

10月受人民币贬值等因素,中概股价亦经历了一轮跳水(无论是港股恒生指数抑或是针对赴美上市企业的“金龙指数”都缩水严重),极有可能中概股的系统性风险影响了百度。

那么事实是否真的如假设那般呢?

我们对比同时期内BAT三家企业的走势情况,见下图:

自文心一言发布,搭上ChatGPT顺风车之后,百度股价便开始领先于阿里和腾讯,这再次说明市场对百度的新概念是给予充分认可的,百度投资者也在此获得了“概念溢价”,但在自8月以后百度便经历了一轮严重的下挫,其下行幅度远大于阿里和腾讯。

换句话说,受宏观经济恢复预期以及汇率等因素影响,中概企业在市场中确实承受了巨大压力,但百度的表现如此迥异于同类,只能说明其市场表现除了系统性风险,亦有企业个体的特有原因。

为客观起见,我们再用万得ChatGPT指数与百度股价进行对比,前者乃是WIND根据A股的ChatGPT元素企业制作,见下图

受行业利好刺激,A股万得ChatGPT指数堪称经历了一轮小牛市,指数上行接近一倍,在今年疲惫不堪的A股市场这是相当难得的。另一方面我们也能看到虽然上市地点不同,但百度股价与A股行业指数还是表现出了非常明显的同步性。从美股到港股,再到A股,充分验证了市场对百度ChatGPT概念的认同。

与前文对比类似,9月之后与万得ChatGPT指数相比,百度亦经历了一轮特有的下挫行情,此现象我们已经无法从“系统性风险”找原因。

我们注意到自7月开始,百度股东马东敏(也是李彦宏的太太)进行了多番减持,累计共39万ADS,套现5000多万美元,在8-9月更为密集。

马东敏减持与百度股价的异常撞期,这应该不是偶然,简单来说,市场本来对百度给予了较高的溢价能力,但关键股东的减持又击碎了市场信心,利空因素短期内占据主流,市场则表现出更明显的跌宕感。

关键股东的减持原因我们尚不得而知,但正因为内部人的特殊身份,其杀伤力才会大于一般股东的减持。

至此我们基本可以概括百度今年以来在市值管理方面的表现:

其一,百度的ChatGPT概念是被市场充分认可的,知名基金公司也将其视为高权重企业,这是今年上半场百度跑赢同类企业的主要原因;

其二,如果没有关键股东的减持,百度的股价不会走的如此之低,这与近期传言马云减持阿里如出一辙,中概市场信心正逢修复关键时期,任何风吹草动都会放大风险;

其三,2023年Q3百度进行了1.26亿美元的回购,还是想尽可能对冲上述因素影响,但效果相对较弱,如果关键股东减持行为就此结束,百度的回购计划对于后期恢复市场信心是大有裨益的。

文心一言要自证商业价值

在阐释文心一言对百度估值作用之后,我们再看百度运营基本面的。

2023年Q3,百度核心(剔除爱奇艺)总营收达到265.72亿元,同比增长5%,环比增长1%,经营性利润达到55亿元,同比增长10%,环比增长20%。

显然,从经营基本面来看,此时文心一言尚未对企业营收有明显的拉动力,相反虽然概念上搭上了ChatGPT的快车,但经营还是要靠原有业务。

关于上述现象,我们一言以蔽之,乃是“广告收入仍是支柱,非广告收入倾向于节流”。

2023年Q3百度核心营销类收入同比增长5%,在一个内需动力仍显不足的宏观背景下,该成绩是在情理之中(受内需因素影响,电商类客户在百度投放减少),又由于营销类收入的”触底企稳“,很大程度上改善了百度的经营质量。

卖流量的营销收入天然具有高毛利率的特点,相比之下新兴业务(如云计算,硬件销售,智能驾驶等)则具有低毛利率的鲜明特性,简单来说随着创新业务的发展百度的毛利率必然是要被稀释的,在上图中亦能看到两条折线走势高度的一致性。

自2023年以来百度非营销类收入面临着严重的上行压力(如云计算进入负增长),营销类收入占比却稳中有升,与此同时毛利率的反弹势头又更为明显,这说明:虽然从可持续增长角度去看,非营销类收入是百度未来的重点,但综合企业经营风险以及特殊宏观经济周期,百度短期内对该部分业务采取“重盈利,轻营收”的经营策略。

如云计算业务进入负增长周期后却实现了盈利性(non-GAAP准则下),非营销业务整体上开始追求“效率”,而非单一对收入的拉动,基本放弃了用价格战换市场占比的传统做法。

此外,期间费用亦在进行明显的收缩,在上图中我们可以看到自2021年之后百度的销售管理和研发费用占营收比都出现了明显的收缩势头,尽管文心一言为代表的创新产品乃是强研发驱动,但百度整体上已经在控制总费用的开支(一些业务也进行了较强的人员优化)。

就此来看,我们对百度经营基本面就有了如下总结:

其一,短期内百度经营仍然受行业景气度影响,宏观经济的冷暖将直接反馈到营销类收入的预期之上,因此对此部分收入增长不应该寄予过高期望;

其二,在特殊时期,百度学会了过紧日子,很大程度上提高经营质量,也摒弃了牺牲利润要增量的互联网企业常态做法,企业经营性利润得到快速改善,对于投资者而言,企业经营的不确定性被大大降低;

其三,我们知道,增速乃是企业估值的关键,在保持可观增速的前提下我们才可以去讨论企业的市盈率,市销率等指标,其乘数效应才可以在此得到彰显,节流的经营模式虽然可以降低不确定性,但由于其边际效应相对有限,对估值的拉动力也就比较弱;

其四,因此若要全面提高百度的估值中枢,我们还是要寄希望于文心一言的表现,诸如其已经对个人收费,又如文心一言对智能云MaaS(模型即服务)的拉动力,每次产品发布会百度总会展示使用其产品的客户规模,这些能否在后期切实转换为对总营收的拉动力呢?

作为在AI下注最早,涉足最深的企业,百度每次产品的发布和调整都会引起市场的强烈关注,各类分析师也根据百度经营战略的调整迅速修改估值框架,每次也都会出现短期内估值的跃升。而随着时间的推移,研发迟迟不能转化为经济利益,投资者和股东又难以忍受其中的孤独感,于是又表现为股价的剧烈波动,这也是市场对百度逐渐失去信心的重要原因。

对于当前的百度,文心一言可能是一次难得的机会,如今产品已经发布和迭代,收费模式也确认,未来的1-2个季度我们需要看到的是营收层面的改善,以全面恢复和提振市场信心。

若再次让市场扑空,我们真不忍心设想后果了。

原文标题 : 百度股价折戟马东敏减持 文心一言要自证商业价值