本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

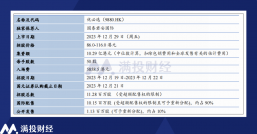

2022年2月伊始,“人形机器人第一股”优必选冲刺港股IPO。

笔者对于优必选的印象,还停留在2016年春晚广东会场中,与孙楠一起演出的机器人队列。如果不考虑体积,你告诉我这是终结者的机器人大军我都信。

图:优必选人形机器人首次登上春晚,来源:网络图片

彼时,网约车平台还处在内卷的时代,移动支付还没有在三四线城市普及,淘宝还占据着主要年轻购买力核心。看到如此规模的机器人方阵,无疑是高启强见了等离子,开了市面了。毫无疑问,优必选在当年成了人形机器人的代名词。但是过了七年再翻开优必选招股书,给我们的感觉却是:理想诚可贵,坚持价更高,但当生存已成为头等大事之时,那顽固的执念也许该变通下了。

01人形行走机器人的理想真的很昂贵

优必选的招股书特点:信息少的可怜,财务数据仅有两个报告期。优必选的核心前沿产品Walker,以双足前进为技术宣传点。而众所周知的是,在人形机器人市场认知中,双足前行的技术难度极高。

马斯克的人形机器人发布会中原型机Optimus(擎天柱)还是靠工作人员抬上来的。优必选的行走机器人确实从概念上迈出了人类商业的一大步,只可惜相较于产品而言,优必选的商业化表现,并没有走起来。自优必选成立以来,实际入账融资达到了47.9亿人民币,C轮估值将近350亿人民币,妥妥的明星企业,被腾讯、科大讯飞等一种大佬捧在手心。

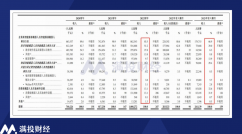

图:优必选部分融资记录,来源:天眼查

即便融了这么多钱,优必选依旧出现了资金困境。在招股说明书中,优必选表明以往的融资额已经花了96.1%。截至最新披露的2022年三季度,优必选的现金及等价物余额仅为3.49亿,在静态预估下无法撑过一年的运营周期。从仅有的披露两年的收入来看,优必选的营收增速下降幅度非常明显,2022年三季度同期的营收增幅仅为4.96%。同时,优必选的净利润亏损却逐渐增高,并且亏损的速度远高于收入增速。从利润表角度,商业化发展了十年的优必选,还没有出现转盈的趋势。

图:优必选营收及增幅,来源:招股说明书

图:优必选净利润及增幅,来源:招股说明书

除此之外,优必选营存货周转明显下降,各类资产的使用效率也明显下降。尽管优必选有意“遮丑”仅披露了两个报告期的财报,但一管窥豹,我们还是明显看出优必选的商业化发展几乎没有走起来。

图:优必选营运能力指标,来源:Choice金融客户端

商业化这条腿迈不出去,融资这条腿前期跨得太大,难免不让人担忧。很明显前期大量的机构投资者参与,是需要真金白银回报的。好融好还,再融不难,可是优必选商业化没走通,自然而然融资成本也会变高。我们看优必选的财务成本率和资产负债率,财务成本率占到了企业收入的4%以上,并且资产负债率接近70%的红线,已经基本没有了债务融资的空间。同时,经营性现金流常年为负,现金流量余额逐年减少,账面可持续资金严重不足。

图:优必选资产负债率及财务成本率,来源:Choice金融客户端

图:优必选现金流量表部分科目,来源:Choice金融客户端

债务端难以下手,股权融资似乎成为优必选的唯一出路。但是财务表现不好看,股权的价值自然不会高,这也是为什么优必选有多达6次上市辅导递表申请,却最终没能在A股上市。转而面对港股市场后,又面临流动性和定价问题。

02商业化最核心的两个矛盾点

人形机器人商业化的命题,迄今仍面临“真伪命题”的拷问。人形机器人市场最著名的两个案例,本田的ASIMO和波士顿动力的ATLAS,一个是研发最早跨度最长,功能最完善的机器人,一个是在运动领域表现突出,采用液压技术运动拟人做到了极致。二者的技术水平毋庸置疑。但是就结果来看,殊途同归。

ASIMO因为高昂的成本导致商业化落地艰难,最终被本田放弃。ATLAS则是沉迷于运动技术研发,毫无商业化趋势,几经转手最终贱卖给了现代,而现代更多地还是将其视为企业名片,并没有融合到自己的产品线中。

目前想要商业化最核心的两个矛盾点:应用性和成本即便是“多财多亿”的马斯克,目前也没有更好的商业化手段。马斯克自身拥有巨大的流量和产品号召力,我们在《“擎天柱”一定会让你失望,苹果OV们也是》中阐明了,对于马斯克这样外界看好的神人来说,他能实现批量低成本交付的产品,大多是底层技术早已成熟的产品,而人形机器人恰恰属于“目前还没有特别成熟的技术”。

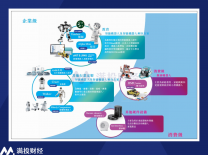

图:部分人形机器人情况,来源:东方证券研究所

我们可以看到,自本田ASIMO开始,机器人技术核心围绕的依旧是自由度,ASIMO三代的自由度达到了57个关节,之后无论是优必选、小米、特斯拉乃至英国的AMECA,也仅仅做的是成熟技术的集成。比如添加语音识别,添加视觉识别,但是自由度并没有本质的改善。没有“完整成熟的底层技术”导致人形机器人目前可应用的场景十分有限,跳跳舞、教教小孩、浇浇花都不是很协调。

相较于较为有限的应用性,成本端的花费巨大。优必选的双足机器人,成本控制在10万美元下方,诚然相较于同行成本确实有优势,但是相较于跳跳舞、浇浇花的应用性,代价就太过高昂了。即便是招股书中明确表示自己实现商业化的优必选,就营收结构看,也基本与人形机器人无关。占比最高的教育类和消费级机器人按照招股书的划分,基本都是小机器人偏向“玩具”。物流机器人和康养机器人,属于应用级机器人,与人形并不搭边。真正的人形机器人占比不足2%。

图:优必选收入占比,来源:招股说明书

从费用角度来看,优必选最新一期费用率研发负增长,营销费用和管理费用率正增长,管理费用率大幅增多。研发费用转化为无形资产较少,无形资产占总资产的比率仅为0.9%,也说明目前优必选的商业化模式,还是主打以营销驱动的消费、教育类“玩具”,并不是技术含量更高的人形机器人。

图:优必选最新一期费用率同比增幅,来源:Choice金融客户端

特斯拉和小米推出人形机器人后,均带动了产业上下游企业的股价抬升,从优必选的人形机器人商业化产品占比来看,似乎坐实了目前人形机器人,就是股价机器人,并没有真正能带来商业化的能力。当然我们也能理解优必选做人形机器人的雄心,只不过面对如此遥远的投资回报周期,普通投资者能不能买单,估计会打一个大大的问号。

03顽固的执念该变通了

曾获美团、IDG等明星创投投资的梅卡曼德机器人创始人绍天兰表示,目前的机器人行业对标上世纪八十年代的电脑。

那么类似于微软这类的硬科技公司,是怎么度过企业发展期的呢?1975年,第一台微机Altair 8800推出,盖茨湖畔中学的同学艾伦,敏锐地察觉到了Altair 8800缺乏一个解释器。如果能够为Altair 8800提供一个专门的编译器能够让微型计算机对像艾伦和盖茨这样的业余程序员更有吸引力。这样做会显著降低微机的成本。艾伦和盖茨在1976年正式注册了一家名为“Micro-Soft”的公司。

艾伦在商业化上的直觉是非常准的。Micro-Soft 的8800解释器在编程爱好者和计算机爱好者中非常受欢迎。两年后微软的营收就突破了100万美元。随着更为平民化的软件OFFICE推出,以及与IBM就操作系统软件和解,微软走上了平步青云之路。我们可以看出,硬科技企业发展的核心就是:时机+坚持。

一方面比尔盖茨抓住了微机成本下降,商业化逐渐可行的契机,一方面坚持在软件层面的耕耘造就了微软的成功,大部分企业也遵循这个逻辑。作为国产硬科技消费龙头大疆,也是依靠时机+坚持。首先是创始人汪滔坚持在航模飞控系统的研发,后来随着成熟多旋翼无人机自动控制器问世,无人机硬件成本急速下降。大疆抓住了契机,成功推出了民用消费级无人机占据了大量的市场份额。对于优必选来说,上了春晚的人形机器人感觉就是束缚在身上的“高科技”枷锁,只有坚持,忽略了契机。

诚然我们不否定优必选在研发层面的成就,但就一个高科技机器人公司,优必选在过去的十年里,错过了太多契机。在优必选成立的2012年,国产扫地机器人还处于蓝海市场,拥有技术沉淀的优必选也没有抓住2017-2018年的爆发期。早在2017年优必选就推出了扫地机器人产品UBT-618,却在垂直领域被石头科技和科沃斯打败。

图:2012-2020扫地机器人销售额,来源:华安证券研究所

物流机器人也是如此,全国物流机器人市场规模超过百亿,而优必选的物流机器人销售额仅为0.5亿元左右。2022年同期物流机器人市场规模增长19%,而优必选反而下降了2.8%,眼看就要错过黄金期。即便如此,物流机器人还存在关联交易的风险,大客户天奇自动化同时也是优必选的供应商,这部分占销售比重达到75.5%。

图:我国物流机器人市场规模趋势图,来源:中商情报网

各品类机器人,优必选没有赶上高速发展期,这极大地影响了优必选的商业化进程。即便如此,在招股说明书中,人形机器人费用投入依旧是融资计划的头条。

图:优必选融资用途第一条,来源:招股说明书

这顽固的执念该变通下了。对优必选来说,真正放下人形机器人枷锁,专注于部分相对成熟的应用级机器人市场,加大应用型机器人研发、宣传。将有限的资源投入回报率更高的垂直领域,才是活下去能够等到人形机器人进入黄金期的核心。

03结语:先活下来,再做更好的自己

优必选目前只能抓住上市一颗救命稻草,对于普罗大众来说,人形机器人这一命题或许足够有吸引力,但是对于投资者来说,不够性感。当然,我们也需要看到另一面,ChatGPT的问世在一定程度上非常契合人形机器人的发展,至少在AI语言模型领域,解决了部分成本难题和技术难题。对于投资者来说,高启强“风浪越大鱼越贵”的理论始终成立,如果优必选真的能撑到属于人形机器人发展的黄金期,确实能给投资者带来不菲的回报。只不过二级市场的投资者,有几个能驾驭风浪?

原文标题 : 优必选:人形机器人的理想真的很昂贵