腾讯为第一大机构投资方。

本文为IPO早知道原创作者|Stone Jin

据IPO早知道消息,联易融科技集团(以下简称“联易融”)于4月9日正式以“9959”为证券代码在港交所主板挂牌上市,成国内首家上市的供应链金融科技SaaS企业。 在本次发行中,联易融颇受投资者青睐,其中香港公开发售部分获98.46倍超额认购,国际配售部分获14.83倍超额认购,发行价为每股17.58港元。 截至10:10,联易融报于每股19.160港元,较发行价上涨8.99%,市值约为434亿港元。

作为国内头部供应链金融科技解决方案提供商,联易融自诞生之日起就选择通过科技手段赋能中小企业,以线上化、数据化、场景化、自动化的创新业务模式服务核心企业及其供应链生态圈。

联易融创始人、董事长兼首席执行官宋群表示:“今天,联易融正式在香港联交所主板挂牌上市,是公司发展历程中一个重要的里程碑,标志着联易融正式迈入国际资本市场。联易融始终致力于通过科技和创新重新定义和改造供应链金融,坚持以科技为实体经济服务。立足新起点,我们将继续坚守初心,为客户及合作伙伴提供更高效、更可靠、更智能的供应链金融科技解决方案,为供应链金融新生态体系创造卓越价值。”

值得注意的是,贝莱德(BlackRock)、富达国际(Fidelity)、Janus Henderson基金、安大略省教师退休金计划(OTPP)、红杉(Sequoia)和新加坡经济发展局(EDB Investment)总计6家明星机构投资者均参与IPO基石。 自2016年成立以来,联易融曾相继获得腾讯、中信资本、正心谷资本、招商局创投、BAI资本、GIC、普洛斯、创维、泛海投资、微光创投、渣打银行等十余家国内外一线财务投资方和战略投资方的支持。 IPO前,腾讯持有联易融18.89%的股份,为最大机构投资方,中信资本和正心谷资本则分别持有12.03%和11.92%的股份。此外,GIC、渣打银行、BAI资本和招商局创投分别持股9.20%、3.61%、3.60%和3.04%。

正心谷资本合伙人林利军表示:“2016年宋群先生从华润银行辞职创立联易融,我们对他的认知、心性和品格就非常看好,所以在商业计划只是一张A4纸的时候,我们就积极投资,持续加码4轮,是参投轮次最多的机构;我们对公司的创新能力和商业模式也高度认可。今天,联易融开启了新征程,我们相信,面对未来供应链市场的迅猛发展,联易融能带来更多惊喜和社会进步,让世界更加美好。”

BAI资本创始及管理合伙人龙宇表示:“联易融是第一个把中国的金融科技SaaS做成真命题的公司,它运用AI、大数据、区块链等新技术助力,让供应链金融切实解决了中小企业融资贵、融资难这个巨大的命题,并保障金融风险整体可控,提升了整个社会的资金运行效率。我们非常荣幸能够与宋总为首的管理团队为伴,从B轮开始,多次加仓,一路见证联易融成长为行业的首创者、先行者和领军者。上市是公司新的起点,我们期待并坚信联易融会成为世界级的供应链金融科技公司。”

具体来看联易融的商业模式,其主要为核心企业(供应链中高资信的较大型企业)和金融机构客户提供高效可靠的供应链金融科技解决方案,并提升整个供应链金融生态系统中的透明度和连通性,以实现供应链金融全工作流程的数字化。

其中,联易融的科技解决方案帮助核心企业和金融机构高效验证供应链交易真实性,促进供应链金融生态系统内的多方协作,有效管理运营风险,并实现一体化的供应链管理。

此外,联易融还利用区块链科技,重塑供应链上的交易和支付流程,为供应商应从核心企业获得的应收账款创建不可篡改、可追溯的数字凭证Digipo;而供应商可以对Digipo进行拆分,全额或部分支付给其上游供应商,或利用其从金融机构获得融资。

而联易融的云端解决方案则支持即插即用模式,让用户无需重新配置或调整亦可无缝连接及使用其科技解决方案,也可以为对定制、自动化及营运效率有大量需求的客户提供与其内部系统深度整合以及能用白标的方式输出的定制解决方案。

灼识咨询的数据指出,预计供应链金融领域的核心企业及金融机构用于科技解决方案的总支出将从2019年的434亿元增长至2024年的1,642亿元,复合年增长率为30.5%。

自2016年成立以来,联易融已服务超过340家核心企业,其中包括25%以上的中国百强企业,并与超过200家金融机构合作。截至2020年12月31日,联易融在中国已累计帮助客户和合作伙伴处理超过2,800亿元人民币的供应链金融交易。

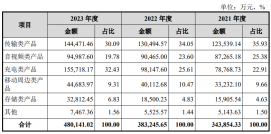

2020年,联易融处理的供应链金融交易金额为1,638亿元人民币,在中国供应链金融科技解决方案提供商中排名第一,市场份额为20.6%。 财务数据方面。2018年、2019年和2020年,联易融的营收分别为3.83亿元、7.00亿元和10.29亿元人民币。

值得注意的是,在不断扩大业务规模的同时,联易融的盈利能力亦在持续提升。2020年,联易融的经调整净利润为1.925亿元,远高于2019年的0.365亿元。

从收入结构来看,联易融主要基于交易量收取科技解决方案的服务费用。

这里需要强调的一点是,联易融的SaaS模式为客户提供了较低的使用成本,使他们不必从头建设基础设施和技术架构,从而节省了高昂的前期成本和投入。

灼识咨询的资料显示,自主研发具有AI和大数据技术能力的供应链金融系统通常需要3000万元至4000万元的前期成本,以及每年500万元至1500万元的维护升级费用,而联易融通常不收取或仅收取有限的前置费用,一般在500万元以内。

这就意味着,联易融需要保持与客户的强黏性,才可不断提升收入规模。 2019年和2020年,联易融供应链金融科技解决方案的客户净扩张率分别约为125%和112%,维持在一个较高的水准;2020年,联易融供应链金融科技解决方案客户留存率高达99%。

此外,联易融还与INFOR、PrimeRevenue及One Network Enterprises等全球头部软件供应商以及B2B平台合作,拓展至海外市场,发展国际业务。

联易融在招股书中表示,IPO募集所得资金将主要用于:改善科技解决方案、增强软件研发能力以及吸引和挽留一流科技人才;增强科技基础设施与IT运营管理和维护;扩大跨境业务;提升在销售及营销、业务发展及品牌建设等方面的能力;寻求战略性投资和收购机会;以及用于营运资金及其他一般企业用途。